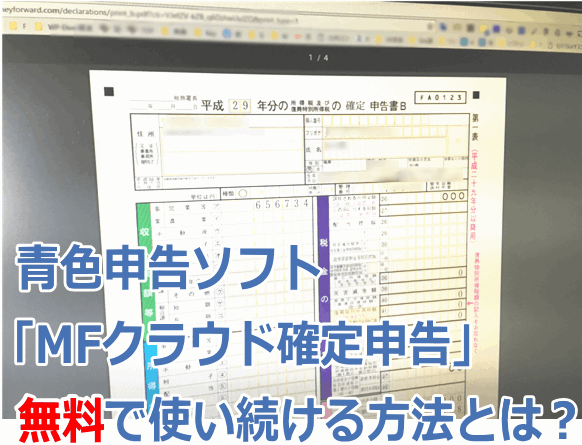

空前の青色申告ブームですね。クラウドタイプの青色申告ソフトでおすすめは「やよいの青色申告オンライン」「freee」そして「マネーフォワード クラウド確定申告」ですね。無料で使い続けることができるのは「マネーフォワード クラウド確定申告」だけです。でも仕分件数に制限があります。それでも無料で使い続ける方法がありますよ。この記事ではそれについて解説します。

2023年2月11/23追記:現在「マネーフォワードクラウド確定申告」のフリープランは利用できなくなりました。青色申告の初心者はダントツでおすすめできる「やよいの青色申告オンライン」の「 トータルプラン(電話で相談可能)」(最初の1年は半額)を1年間契約し、その後「セルフプラン」に変更するのがもっとも効率的かつ結果的にお得に利用できます。詳細は 青色申告ソフト 比較ポイント をご覧ください。)

【復習】青色申告で 16万円 節税できる

完全に事業の経費として計上できる青色申告特別控除 65万円による節税効果はどの程度でしょうか。

個人事業主の収入によって違いがありますが、税率は以下の通り。

- 所得税・・・5%

- 住民税(市:6%、県:4%)・・・10%

- 国保税・・・10%(高い地方で計算)

かなりおおざっぱですが約25%の税率です。

サラリーマン(給与所得者)のように累進制の給与所得控除がない事業所得では非常に重い負担です。

では青色申告特別控除 65万円でどれほど節税できるかというと、

65万円×25%=16万円

節税効果は絶大ですね。ひと月分の収入ぐらいは節約できます。大きいですね。

青色申告のメリットには他にも赤字の繰り越しなど様々なものがありますから、少々面倒でも、トライしたいですよね。

しかも、ご存知のように、青色申告ソフトによって家計簿感覚で、青色申告の要件を満たす帳簿や決算書、さらには確定申告書類まで作成できるなんて素晴らしいじゃないですか。

私も青色申告ソフトで10年以上、節税の恩恵を受けています。

無料の青色申告ソフトって?

あなたは、以前の私のように、無料で使える青色申告ソフトを探している個人事業主かもしれませんね。

最大で年間16万円以上も節税できるのに、「無料」の青色申告ソフトを使おうと思っている人です。仕方ない人ですね。

ご存知のように、今時の青色申告ソフトはクラッシュしたり買い替えたりする時に面倒なパソコンインストール型ではなく、クラウド型の青色申告ソフトです。

これも復習レベルの話ですが、3大クラウド型の青色申告ソフトと言われているのは以下の通りです。

- やよいの青色申告オンライン

- マネーフォワード クラウド青色申告

- freee

これら3つの青色申告ソフトはクラウドアプリで、インターネットに接続しているWindows/Macパソコンのブラウザ(Chrome、Firefox、Safari、Edge、IE)で利用するものです。取引データをパソコンで管理するものではありませんからデータの消失に見舞われることがほぼ0%です。

こんなに便利なのに、無料で使おうとか虫のいい話です。上記のサービスを余すところなくフル活用するには、有料版に加入する必要があります。

でも、なあなたは、 マネーフォワード クラウド確定申告 だけが無料でず~と使い続けることができるとネットで調べたのでこのページに立ち寄ってくださったと思います。

きっと、ググりまくり、青色申告ソフトで有名な以下の2サービスと「 マネーフォワード クラウド確定申告」を比べられたと思います。

- 「やよいの青色申告オンライン」シェア NO1。

- 「freee」

しかし無料で使い続けるにはそれぞれ問題が以下の通りであることもご存知だと思います。

- 「やよいの青色申告オンライン」・・・ベーシックプランは1年間のみ無料で利用可能。でもサポートは一切ない。

- 「freee」・・・無料は最初の30日間だけ。

そうなんですね。

無料で使い続けることができる青色申告ソフトは「マネーフォワード クラウド確定申告」だけなんですよね。

「マネーフォワード クラウド確定申告」の無料条件は厳しい?

でも気がかりなのは、 マネーフォワード クラウド確定申告 の無料継続の条件が仕訳件数が年間50件以内でなければならないことです。(2018年6月1日~。仕訳件数 月間15件からの変更。)

「毎年50件以内の仕訳しか入力できない」

これ厳しいですね。

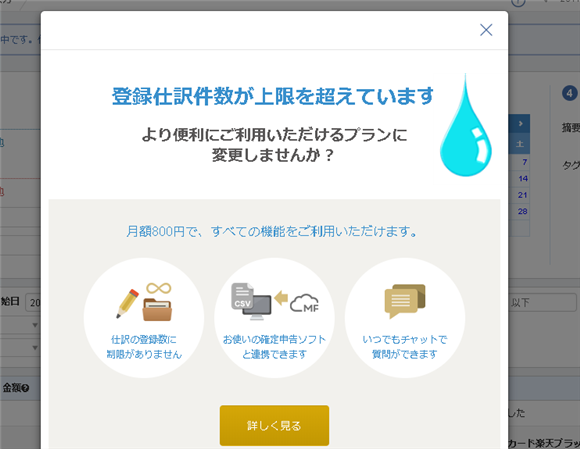

仕訳をどんどん入力すると「登録仕訳件数が上限を超えています。」が出てくるわけです。

あきらめてください。潔く有料プランに入ってください!

この記事は”釣り”だったんですか?

「マネーフォワード クラウド確定申告を無料で使い続ける具体的な方法とは?」みいなタイトルつけて、いい加減にしてよ!他のサイトやブログにはない情報があると期待してたのに!プンプン!

大変失礼しました。

釣りじゃやありませんよ。

以下に説明する方法で、取引件数が多くても、ず~と無料で使い続けることができますから。

でも、覚悟も必要です。以下の方法は批判的な意見がありますし、クラウド青色申告ソフトの特長の一部を生かすことができませんから。

マネーフォワード クラウド確定申告の無料(フリー)プランの致命的なデメリット

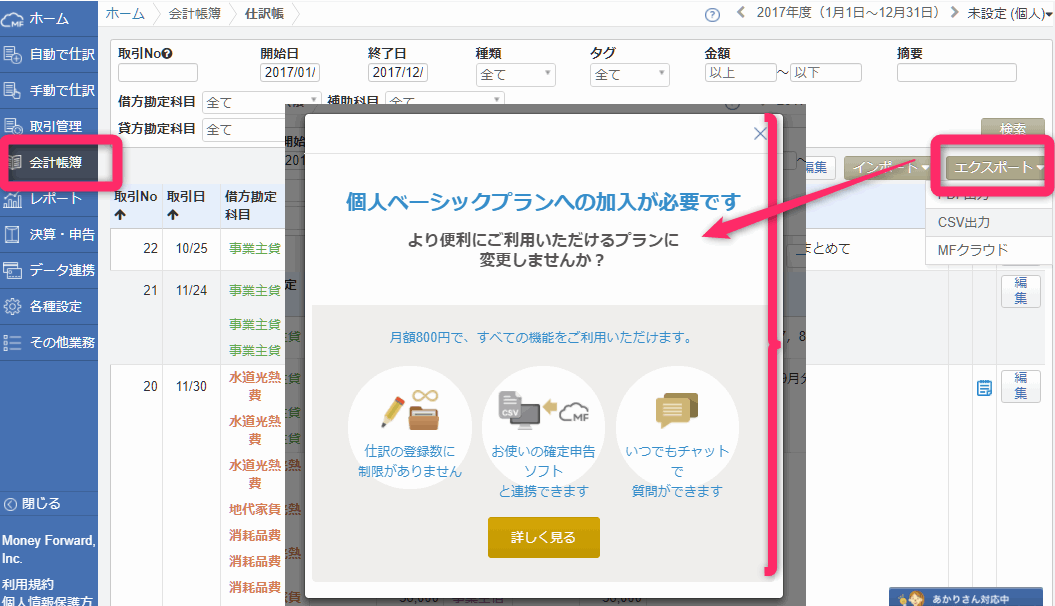

マネーフォワード クラウド確定申告の無料プランのデメリットは仕訳が年に50件だけしか入力できないことに加え、データのエクスポート機能がない点です。これは会計ソフトを乗り換えたいと思う場合は致命的です。

しかしこの記事後半で説明するように、取引の少ない個人事業主が利用できる「事業主勘定」を多用すれば、年度半ばでない限り、エクスポートせずに乗り換えられるのでご安心あれ。

無料条件「毎年の仕訳 50件以内」をこうやってクリアしよう

でも本当に「毎年の仕訳が50件」以内って厳しいものがありますよね。まともに記帳すれば大幅に超過してしまします。個人事業主の中には無料プランを利用し続けたいばかりに、経費で落とせる取引を入力せずに捨てている方もいます。もったいない。

どんな経費があるのかを整理してみましょう。

私の例ですが、私は自宅の一室を事務所として利用しながら、嫁と一緒にパソコンで仕事している個人事業主です。時々車やバイクを走らせる場合もあります。私と同じように、個人事業主として自宅を事務所として利用している方は以下の経費項目がおありでしょうね。

- 水道(水道光熱費)

- 電気(水道光熱費)

- ガス(水道光熱費)

- 灯油代(水道光熱費)

- 家賃(地代家賃)

- アパートの共益費(地代家賃)

- ガソリン代 月に5回(消耗品)

- バス・電車(交通費)

- 固定電話(通信費)

- ガラケー(通信費)

- スマホ(通信費)

- ネット回線(通信費)

- サーバー代(通信費)

- コピー用紙やインク代(消耗品)

- 車の車検代・保険代(車両維持費)

- 新聞代(雑費)

- 雑誌・書籍(雑費)

- 家族への給与(専従者給与)

これを毎月記帳しなければなりません。

加えて、年度末の決算時に

- パソコンや車の減価償却

- 家事関連費として按分(水道、ガス、電気、スマホ、ガラケー、ネット回線ガソリン、)

も青色申告ソフトに入力する必要があります。

普通なら、マネーフォワード クラウド確定申告の無料利用条件の毎年50件の仕訳は数か月で完全アウトですね。

したがって、他の会計関連ブログにあるように

「マネーフォワード クラウド確定の無料版は”あくまでもお試し”という位置づけですよ。」

という結論に至り「さっさと有料版に移行しましょうね!」

なるわけです。

しかし、ご安心ください。私は稼ぎが少ない個人事業主の方の力になりたいのです。

では、マネーフォワード クラウド確定申告のフリープランを使いづける点で幾つかキモとなる部分つまり仕訳件数を毎年50件以内にまとめる方法を伝授します。

それは、毎月の経費を、1.勘定科目ごと または 2.1回でまとめて 手入力し仕訳件数を少なくすることです。

1.勘定科目ごと

上記の経費の例をもう一度ご覧ください。

利用した勘定科目は以下の

- 水道光熱費

- 地代家賃

- 消耗品

- 交通費

- 通信費

- 車両維持

- 費雑費

- 専従者給与

- 売上

だけじゃないですか?勘定科目ごとに分ければ、最大でたったの9件の仕訳しか入力しないで済むわけです。完璧です。

こでも多いですか?

2.1回でまとめて

極端かもしれませんが、同月分のすべての経費を同じ日付けで振替伝票でまとめて入力すれば、当月の経費の仕訳は1件しかカウントされません。

この方法は後述します。これって複式簿記の発生主義とはほど遠い入力方法ですから、否定的な見方をする人が多いですが、取引が少ない個人事業主は透明性が高いので問題になりません。通帳、クレジットカードの明細、領収書等を添付しておけばね。

12月の決算時でも家事関連費への按分する仕訳は1件としか扱われないので12月も大丈夫です。マネーフォワード クラウド確定申告の無料(フリープラン)で確定申告まで可能です。

ですから仕訳件数は以下のようになります。

- 1月~11月・・・「経費」と「売上」で仕訳件数2件

- 12月・・・経費、売上、家事関連費への按分で仕訳件数は合計3件

むちゃちゃ楽じゃないですか?つま仕訳は年間 27件でまとめることが可能です。

でもですよ。

それじゃやマネーフォワード クラウド確定申告のお役立ち連携サービスである「銀行やクレジットカードの明細の自動取り込み」の意味がないじゃないですか!

その通りです。

無料で青色申告ソフトを使い続けたいなら、捨てることが必要なものもあります。「二兎を追う者は一兎をも得ず」です。ですからマネーフォワード クラウド確定申告を無料で使い続けるには、それなりの覚悟と努力が必要なのです。手入力ですよ。

マネーフォワード クラウド青色申告の無料条件「毎年の仕訳 50件以内」をクリアするために、勘定科目ごとに経費をまとめて入力すべし。

無料条件を満たす毎月の入力作業とは?

ここまでで、優良青色申告ソフトであるマネーフォワード クラウド確定申告を無料で使い続ける条件である毎年の仕訳件数「50件以内」をクリアする方法について学んできました。

ではそのために、毎月どんな作業が必要になるのでしょううか?

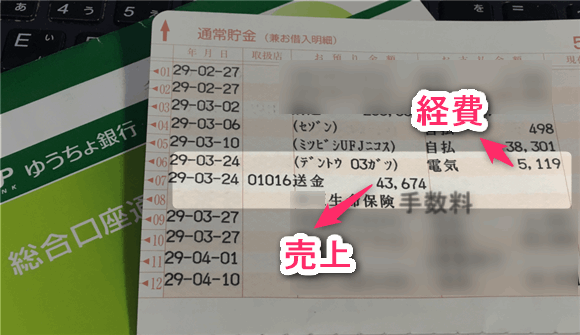

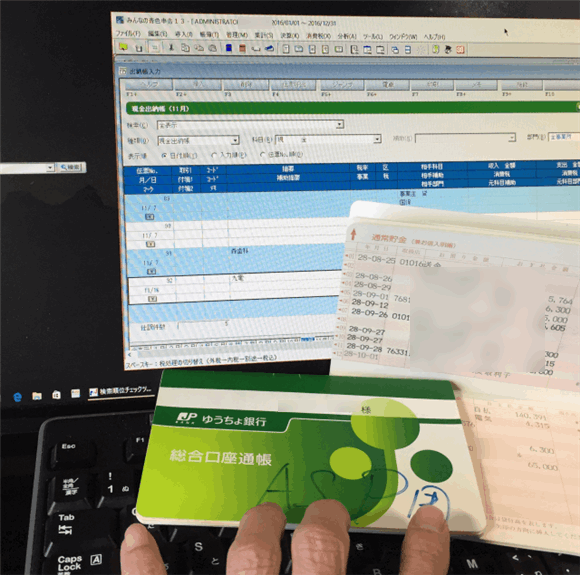

月末の準備

まず、毎月 月末近くになったら、

- 通帳

- クレジットカード明細

- 現金による領収書

など、支払い(経費)や売り上げ(売上)を確認できる書類やレシートを準備します。

基本的に「経費」と「売上」しかありません。

クレジットカードの明細や通帳は領収書ではありません。これは正しいですね。しかし領収書の代わりになりますか?

これに関しては様々な意見がありますが、他の書類で裏付けられれば何ら問題ありません。例えば自宅を事務所として利用されている方は、自宅の家賃を経費として自動引き落としされているかもしれません。大家から領収書をもらうなんて面倒ですね。そこで自宅の賃貸契約書のコピーを年ごとに印刷された帳簿といっしょに保管しておけば大丈夫です。クレジットカードの明細は通帳よりもっと具体的に記載されていることがほとんどなので、それだけで十分です。

事業主勘定をフル活用して仕訳を入力する

次に実際に「マネーフォワード クラウド確定申告」を利用し取引を入力してみましょう。

ここで、入力件数を少なくするためのマル秘方法を紹介します。でも青色申告特別控除65万円の要件を満たした仕訳方法ですよ。とても大切なやり方です。

それはすべて、事業主勘定(「事業主借」/「事業主貸」)で記帳することです。つまり、事業用の通帳、クレジットカード、現金を持たず、個人事業主から貸借するというやり方です。イメージとしてはあなたのポケットマネーに出し入れする感覚です。

詳細は私が書いた 個人事業主の青色申告の複式簿記の手間を半分以下にする方法とは? で確認していただければと思いますが、要は取引が少ない個人事業主(例えば 集金人など など)が、わざわざ事業用の通帳、クレジットカード、現金(財布、金庫)なんて作るのは面倒極まりないです。その場合、事業主勘定つまり事業主から常に貸し借りする便利な仕訳方法を活用するのです。

たとえば、1月末に水道代 6,902 円が個人の生活通帳から引き落としされたとしましょう。仕訳伝票は以下の通りになります。

| 日 付 | 借 方 | 貸 方 | ||

|---|---|---|---|---|

| 1月 31日 | 水道光熱費 | 6,902 円 | 事業主借 | 6,902 円 |

経費関連、たとえば通信費、雑費、交通費、消耗品費はすべて同じように「事業主借」で仕訳します。これは事業主個人の財布(通帳)から事業用の経費を立て替えてもらったという意味です。

それじゃあ「売上」どうなるのでしょうか?

保険外交の手数料(集金業務の手数料、新聞配達の手数料でもOK)など売り上げが 18万円となるなら。

| 日 付 | 借 方 | 貸 方 | ||

|---|---|---|---|---|

| 1月 25日 | 事業主貸 | 180,000 円 | 売上 | 180,000 円 |

※ 貸借を間違えないように。

「売上」はすべて事業用の資産になりますが、すぐに事業主の個人財布に貸付したような感覚です。一切事業用の資産としては残しません。

基本的にこの2つの仕訳(経費、売上)方法しか利用しません。

↑抵抗ありますか?

確定申告時に決算書と源泉徴収票をしっかり添付していれば、何の問題もありません。税務署の方が調査に入った時に、きちんと主要簿(印刷された仕訳日記帳と総勘定元帳に領収書が添付されている状態)がそろっており説明できるようしておけば大丈夫なのです。

年収 数百万程度の個人事業主に調査が入ることはめったにありません。税金がとれず骨折りになるだけ、しかも個人事業主の精神的痛手になるだけと分っているからです。←税務署務めの友人に直接聞きました。

以上のように事業主勘定を多用すると、期末に事業主勘定(「事業主借」/「事業主貸」)の残高が増えるかもしれませんが、期首をゼロで始めれば何の問題もありません。面倒なら残高をそのまま放置しておいても一向に問題ありません。

元入金は当然、常にゼロ円ですよ。つまり青色申告を始めたばかりの人は期首に入力する資産はありません。事業用の通帳や現金は持たないことにしているからdす。したがって現金出納帳、預金出納帳、ましてや売掛金帳簿も必要ありません。これは厳密な発生主義による複式簿記にはならないかもしれませんが、取引が少ない個人事業主ではOKとされています。←税理士の先生に直接聞きました。

■ 資産の減価償却や開業費などの元入金は?

減価償却できる開業費や車など元入金とすることもできますが、減価償却の計算の仕方が間違っていない以上、その都度「事業主勘定」として処理して問題ないようです。税務署や税理士さえ「え~!」といわれるかもしれませんが、個人事業主の青色申告特別控除 65万円の要件に何ら影響ありません。

基本型:12/31 (借) 減価償却費●●円/(貸〕事業主借●●円

例:H21 車を購入し計算結果120万円を6年で減価償却でき、家事按分50%で事業用に毎年10万円を転用しそれを毎年経費とします。(家事用車両を毎年事業用に使わせてもらうとう考え方です。)

H21年 12月 31 日 (借) 車両費10万/(貸) 事業主借 10万

摘要 H21年自動車120万6年償却、家事按分50%1年目

H22年 12月 31 日 (借) 車両費10万/(貸) 事業主借 10万

摘要 H21年自動車120万6年償却、家事按分50%2年目

・・・

H26年 12月 31 日 (借) 車両費10万/(貸) 事業主借 10万

摘要 H21年自動車120万6年償却、家事按分50%6年目終了

※「車両費」は「減価償却費」という勘定科目でもOKです。

カギは摘要にしっかり記載しておくことです。どのように経費にしているかがわかるので、文句の言いようがありません。

ここまでの要点をまとめてみましょう。

- 青色申告ソフトを無料でず~と使い続けられるのはマネーフォワード クラウド確定申告だけ。

- しかし、マネーフォワード クラウド確定申告の仕訳件数は毎年最大50件。

- 50件以内に収めるために、取引はすべて勘定科目ごとに、または月末に1枚の振替伝票にまとめて記入。(具体例を後述します。)

- 仕訳はすべて事業主勘定で記載。

これでず~と、パソコンがクラッシュしても、買い換えても、ストレスなく、青色申告ソフトで、経理を継続できますよ。しかも無料でね。

手計算と手入力がいやなら、有料プランにアップグレードすることをお勧めします。月々800円程度のお金を節約するのを惜しむぐらいなら、アップグレードしたほうが精神的に非常に楽ですよ。私がそうでしたから。

カギの「振替伝票入力」で実際に入力してみよう!

では上記の通り、仕訳を毎年50件以下にする入力方法を紹介します。

※ まだ マネーフォワード クラウド確定申告のフリープランを登録していない方は マネーフォワード クラウド確定申告 からどうぞ。クレジットカードなど入力する必要ありませんよ。本当に無料です。

経費

1.「振替伝票入力」

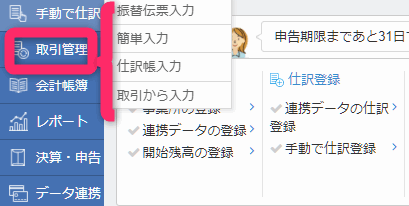

左メニューの「取引管理」タブから「振替伝票入力」を選択します。(「仕訳帳入力」からでもできそうですが、ブラウザによっては挙動が不安定で使い勝手ががいまいち悪いです。)

振替伝票入力が一番楽ですよ。

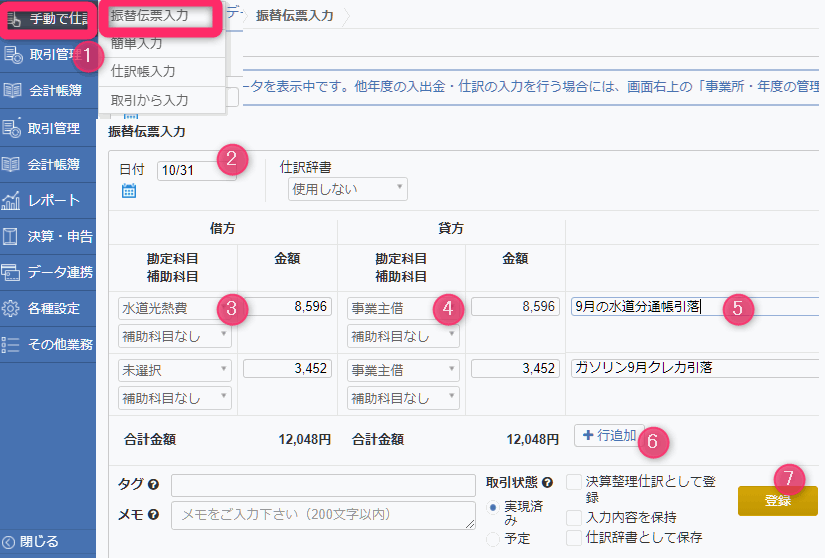

繰り返しますが、同じ日の振替伝票1枚なら、仕訳件数は1件としかカウントされません。ですからこの振替伝票にできるだけ沢山の取引を詰め込めばよいわけです。

2.日付入力します。

「経費」の場合、個人事業主勘定をフル活用するので、

3.左側の借方には経費の「勘定科目」たとえば「水道光熱費」など、4.右側の貸方はすべて「事業主借」となります。5.「摘要」にメモを入れておきます。(補助勘定科目で「水道」や「電気」など作っておくと、家事関連費への按分率が違う場合には便利ですが、説明を簡略するために摘要部分に経費の具体的な内容が分かるようメモを入れておきます。)

6.「行追加」を押して同じ伝票に、通帳やクレジットカード明細またはレシートを一月分まとめてどんどん入力しちゃいましょう。7.最後に「登録」ボタンを押すことを忘れずに。

「仕訳帳」で入力されているかどうかを確認できます。ほらね、取引は50件以上入力されているのに、「登録仕訳件数が上限を超えています。」みたいなエラー表示はでませんね。

売上

同じ手順で「売上」も「振替伝票入力」で、入金された月をまとめて同じ日付でまとめて登録します。

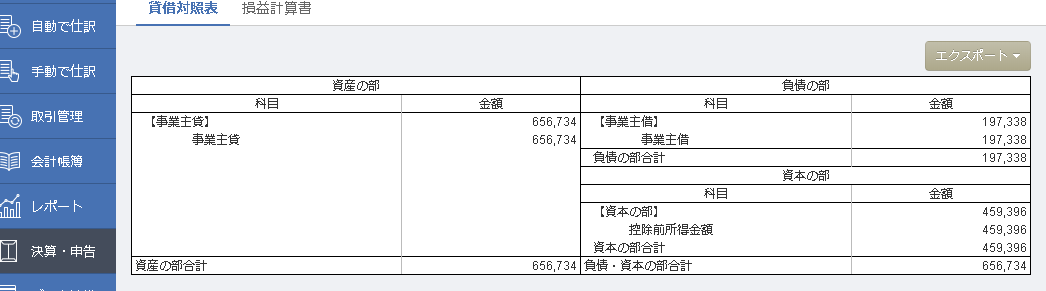

現時点で「決算書」を出力してみると、「貸借対照表」は以下の通りです。事業主勘定だらけですが、しっかり整合性が取れており、マイナスやエラーは出ていません。

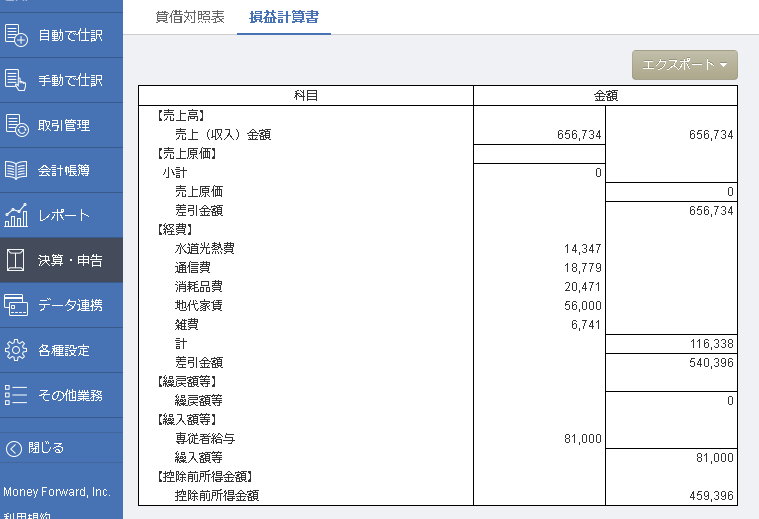

損益計算書もきちんとまとめられており、何ら問題ありませんね。このまま確定申告を作成し、決算書と一緒に提出できる状態です。(※ 水道、電気など補助勘定科目があればもっと分りやすいですけどね。)

無料で確定申告まで不可能に

2020/05/17追記:2020年6月から無料プランでは、確定申告の書類が作成できなくなります。

実際の確定申告は、12月31日付の振替伝票で、家事関連費として按分し、純粋に家事として利用した水道光熱費、交通費、家賃、通信費を事業経費から取り除く仕訳をしなければなりません。マネーフォワード クラウド確定申告では按分比率を入力するだけで簡単に行えます。

1.「決算・申告」から2.「家事按分」へ、3「家事按分設定の作成」をクリックします。

ここでは水道光熱費は事業用に70%、つまり家事用に30%と定めてみました。(以下の画像の「30」は間違い「70」とすべきですした。訂正します。)

最後に「仕訳登録」ボタンを押して登録させます。

仕訳帳で確認してみると、上記で入力した仕訳が12月31日付で登録されていることを確認できました。

あとは同「決算・申告」タブから「確定申告書」を押し、画面の案内に従って入力してゆくだけで、今期の確定申告書を作成することが可能です。

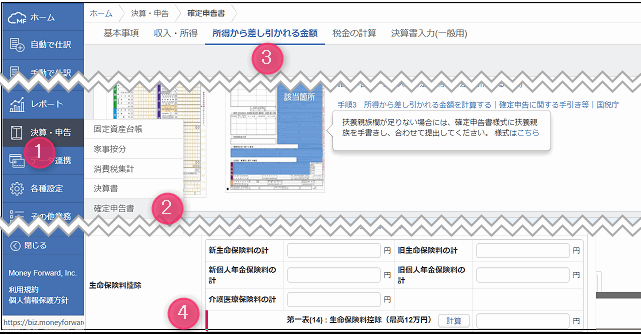

生命保険料控除、社会保険料控除、医療費控除 等の入力は、1.「決算・申告」メニュー内の 2.「確定申告書」へゆき、上部メニューの 3.「所得から差し引かれる金額」のタブから入力します。

以上、青色申告ソフト「マネーフォワード クラウド確定申告」を無料で使い続ける方法でした。取引の少ない個人事業主にはとても助かるサービスですね。

でも気に入ったらベーシックプラン(800円/月)を使うのもいいかもしれません。通帳やクレジットカード明細を自動で取込/仕訳してくれるのは大変便利です。毎月800円で手入力からほぼ解放されます。これは本当に精神的に楽ですよ。

コメント

とても参考になりました!ところで生命保険の控除はどのように入力するのですか?

けんじ様

ブログを訪問し、コメントまでいただきありがとうございました。

ご質問である

>ところで生命保険の控除はどのように入力するのですか?

の件ですが、

生命保険料控除などの控除全般の入力は、「決算・申告」メニュー内の「確定申告書」へ行き、上部メニュー内の「所得から差し引かれる金額」のタブから入力します。

※ 画像入りで記事に加筆しましたので参考になさってください。

それと、お尋ねですが、この記事へどのようにたどり着いたのかをお聞かせいただければ幸いです。

例としまして、

1.Google検索で直接この記事にたどり着いた

2.Google検索でこのブログの他の記事を読んでいたところ、この記事へのリンクがあったのでたどってみた。

3.その他の方法で。具体的に。

お手数ですが、お聞かせいただければとても励みになります。

記事編集者より

けんじ様

丁寧なご回答ありがとうございました。

Twitterはほとんど意識していませんでした。

改めてSNSの利便性を感じることができました。

雑多な記事ばかりで恐縮ですが今後もよろしくお願いします。

記事編集者より

編集者様

ご回答いただき、ありがとうございました。

以前よりtwitterでフォローさせていただいており、今回の記事を拝見しました。

これまで弥生会計を使用していたのですが、毎年入力方法に手間取っていました。なので無料で使える、というよりは入力方法が簡単に出来る、という理由が大変参考になりました。

はじめまして!

ここでは水道光熱費は事業用に70%、つまり家事用に30%と定めてみました

で画像は事業用が30%になっていませんか?

お返事よろしくお願いいたします

えり 様

ブログをご覧いただき感謝します。

また間違いをご指摘いただき助かります。

私の間違いです。

記事に追記しました。

いずれ画像も訂正します。

本当に感謝します。

はじめましてこちらのサイトを参考にさせていただいている者です。

下記について質問なんですが

資産の減価償却や開業費などの元入金は?

減価償却できる開業費や車など元入金とすることもできますが、減価償却の計算の仕方が間違っていない以上、その都度「事業主勘定」として処理して問題ないようです。

とありますが、この部分の説明がよく分かりませんのでご伝授いただきたいのですが、例えば車の減価償却費200,000がある場合、それも振替伝票入力で事業主借として入力することができるという事でしょうか?

この場合も下記のように入力すればいいのでしょうか?

日 付 借 方 貸 方

12月31日 減価償却費 200,000円 事業主借 200,000

そして損益計算書18の減価償却費の項目に200,000と記載されるのでしょうか?

それとも損益計算書は手入力が必要ですか?

振替伝票入力で全ての経費が自動で転記されて印刷するだけの状態までもっていけるのでしょうか?

ご教授よろしくお願いします。

きみこ 様

ブログをご覧いただき感謝します。

ご質問の答えとなる具体的な例を記事の中の「■ 資産の減価償却や開業費などの元入金は?」の囲み内に追記しました。

どうぞ参考にしてください。

>損益計算書18の減価償却費の項目に200,000と記載されるのでしょうか?

記載されます。

>それとも損益計算書は手入力が必要ですか?

不要です。

以上参考にしてください。

amamo様

早速ご回答いただきありがとうございました。

ご教授頂いた通りに減価償却費も家事按分した金額を事業主借で入力してみると

決算書の減価償却費の欄にもちゃんと表記されました。ところで提出用の用紙に減価償却費の計算を書くところがあるのですがそこには記載しなくてもいいですよね?記載すると貸借対照表にも資産として反映され来年の申告がややこしくならないか心配しています。事業用の資産ではないので記載は不要と理解していますが合っていますでしょうか。

説明できるように振替伝票入力の時、右の備考の欄には計算の詳細を書き込んおきました。

貸借対照表は資産の部の科目、負債の部の科目は全て0になってます。左下の事業主貸の金額と右下の事業主借、青色申告控除前の金額を足した額が同じです。これでいいのでしょうか?

それと、もう一つ教えていただきたいのですが、実際の経費が50万ほどでしたのでこれまで適用されていた家内労働の特例も受けたいのですがどのように入力すればいいのでしょうか?

お忙しいと思いますがアドバイスいただけたら嬉しいです。よろしくお願いします。

今年から有料になりました。

有料版での入力も振替伝票入力で事業主勘定を使うのでしょうか?

記事の方法で引き続き申告したいので有料版での簡単な入力方法を教えていただきたいです。

かめ 様

ブログを参考にしていただき感謝します。

>有料版での入力も振替伝票入力で事業主勘定を使うのでしょうか?

おっしゃるとおりです。

無料版は日付をまとめて、仕訳数を減らしましたが、有料版はその必要がありませんので、日付ごとに仕訳すればOKです。

がんばってください。

今年から白色申告から青色申告に変更しますが、『「開始残高の登録」から初期設定をすませておきましょう。とは言っても、後述する事業主勘定ですべて記帳しますから、事業用の預金、現金はゼロとなります。』これでいいいのですか?

車寅次郎 様

ブログをごらんくださりありがとうございます。

>ゼロになります・・・

おっしゃる通りです。

以上参考にしてください。

白色申告の時は国税庁の確定申告書等作成コーナーで申告していましたが、無料のマネーフォワードでは確定申告書類が作成できなくなったそうですが、確定申告書等作成コーナーで今までのようにできるのでしょうか?

車寅次郎 様

返信が遅くなり大変恐縮です。

可能ですよ。

がんばってください。

Amamo 様

お世話になります。

マネーフォワードクラウドを利用して確定申告しているのですが、振替伝票にできるだけ沢山の取引を詰め込む仕訳方法がとても勉強になり、大変助かっております。

お忙しいところ恐縮ですが、

経費をリボ払いにした時の仕訳の仕方について、お尋ねいたします。

研修費10万円が発生したら

(借)研修費10万 (貸)事業主借10万

このようになるかと思いますが、

リボ払いに変更した研修費を毎月支払う時、事業主借/事業主貸の仕訳はどうしたらいいのでしょうか?

2021年に研修費10万円をリボ払いに変更し、未払金の支払いが2022年以降にまたがっています。

昨年まではこのように記帳していました。

(借)未払金8,000 (貸)普通預金10,000

支払利息2,000

事業主勘定ではこの仕訳はどうしたらいいのでしょうか?

調べたところ、借金は経費にできなくて、支払利息だけを経費にできるとありました。

(借)支払利息2,000 (貸)事業主借2,000

になりそうですが、何が正解なのかがわからなくて困っています。

ご助言をいただければ幸いです。

ハル様

お疲れ様です。

あくまでも、事業主勘定で仕訳する場合、

(借)未払金8,000 (貸)事業主借 10,000

支払利息2,000

で整合性とれてOKだと思いますがいかがでしょうか?

詳細は税務署にご相談いただけると助かります。

以上参考にされてください。

Amamo 様

早速のご回答ありがとうございます。

質問させていただいてよかったです。

そうすればよかったのですね。すっきりしました。

支払手数料は左側のプラスを押して、貸方は未選択で入力すれば問題ありませんでした。

「個人事業主の青色申告の複式簿記の手間を半分以下にする方法とは?」の記事の節約タブからこちらの記事に辿り着きました。

2つの記事にはコメント欄も含めて本当に助けられました。

体感では半分以下どころか、もっと簡単にできたように思います。

お世話になりましてありがとうございました!