妻に専従者給与を月額8万8千円以上の給与の支払い始めた今年は、7月に半年分の源泉徴収を「源泉徴収税額表」の通りに月ごとに合計し国税として支払わなければなりません。しかし「源泉徴収税額表」の税額に「甲」欄と「乙」欄があり、その税額が違い過ぎるのです。ではどちらで算出すればいいの?提出して解決できる「扶養控除等申告書」とは何でしょうか?

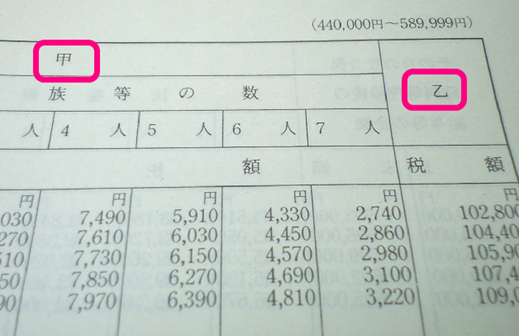

源泉徴収税額表の「甲」と「乙」の意味?

自営業を手伝ってくれる妻に感謝の気持ちを専従者給与として支払っていますが、税金が発生する給与額(8万8千円以上)になってしまいました。それでいざ半年に一度の源泉徴収の納税(納期の特例で半年分を翌月10までに、つまり7月と1月です。)の義務を果たそうとすると、上記のような疑問が発生しました。

たとえば、月給44万円の源泉徴収は

■「甲」の扶養家族4人の税金・・・・ 7,490円

■「乙」・・・・・・・・・・・・・102,800円

その差額は、なんと9万5千円以上です。違いすぎる!

源泉徴収税額表の「甲」と「乙」を理解するにあたり、所得税控除に関する予備知識が必要でした。月給の源泉徴収と関係する所得税の控除には以下の2つがあります。

- 「扶養家族控除」・・・扶養家族一人当たり年額 最低38万円(月額3万1667円)

- 「基礎控除」・・・年額38万円(月額3万1667円)

つまり、この額を月ごとに計算してあらかじめ所得税を控除しようというものが「甲」の欄です。それでたとば、

■ 扶養家族「0人」の場合は、「基礎控除」の1ヶ月分(月額3万1667円)

■ 扶養家族「1人」の場合は、上記に加えて、扶養家族一人分(月額3万1667円)

をあらかじめ給与から引いて税金を計算してあげよう、というものです。「乙」欄が適用されて源泉徴収される場合は、確定申告すれば税金の還付を受けられる場合が多いです。(給与の受給が1か所の場合なら必ず還付金あり。)

しかし、複数箇所から給与の支払いがある場合は、上記の「甲」が適用される場合は1か所からだけです。2重控除を避けるためですね。 総務の森

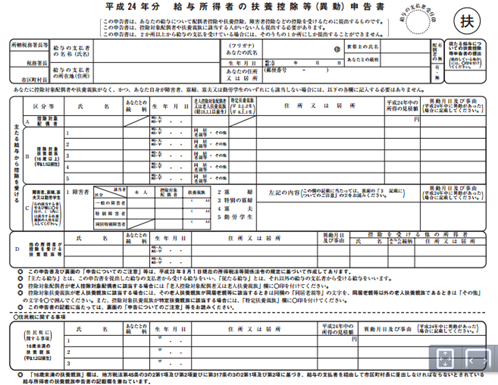

「扶養控除等申告書」を提出

上記の「源泉徴収税額表」の「甲」を適用してもらうためには、給与支払者(税務署にではない)に「扶養控除等申告書」を提出しておく必要があります。当然ですが、複数箇所から給与の支払いを受けている場合は、上記の理由ゆえに、1か所だけにしか提出できません。(給与所得者の扶養控除等の(異動)申告から該当年度の申告書をダウンロードできます。)

私の妻の場合は、専従者給与ですから、上記の「扶養控除等申告書」を支払者である私に提出してもらえば、「甲」欄の「扶養家族0人」の税額を適用すればいいわけです。

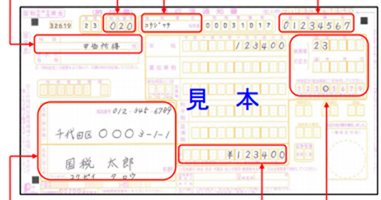

上記は国税の「納付書」の書き方見本です。

以上が「源泉徴収税額表」の税額が全く違う「甲」欄と「乙」欄の違いでした。「扶養控除等申告書」を給与支払者(元)に提出しておくことがカギでしたね。

コメント