青色申告の複式簿記って難しく思っていませんか?10年以上の青色申告の経歴を持つ私も最近までそう思っていました。でも、今年から超シンプルな仕訳方法を採用して、記帳の労力が3分の1になってとても楽になりました。税理士さんの指導を受けて始めた青色申告の仕訳方法を鵜呑みにしたのがアホでした。以下にその方法を説明しましょう。現金主義ではなく、しっかり青色申告65万控除の特典が与えられる発生主義(正規の帳簿)ですよ。

ただでも忙しいのに経理の手間を増やすな

この記事を読んでいる方は、おそらく青色申告初心者の個人事業主か、または私のように毎月の青色申告の帳簿付けを簡単に終わらせたい方でしょう。

挙げれば切りがありませんが、事業の業種で言えば以下のような方かも。

フリーライター、八百屋さん、お店の経営者、翻訳家およびフリーライター 、ブログやウェブサイトの広告収入がある人(ブロガー、アフィリエイター=製造業)、etc。

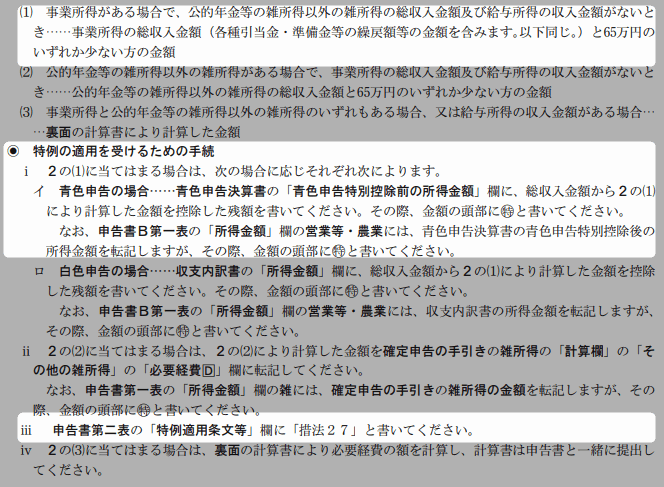

中でも、意外とご存じでない方が多いですが、経費があまりかからない職種で65万を経費として落とせる「家内労働者等の必要経費の特例」を活用できる事業(集金人、検針員、家庭教師、掃除人、保険外交員、歩合制の内職、派遣ヘルパー、お手伝いさん 等)従事者でしょう。

「家内労働者等の必要経費の特例」を利用した申告書類の作成方法とは?

上記の業種は経費が65万円に満たないなら、65万円まで経費にできるのが「家内労働者等の必要経費の特例」です。

問題は青色申告ソフトを利用して「決算書」や「確定申告書」を作成した場合に、どのようにその特例を反映させることができるのでしょうか?

やり方は簡単です。

手書きで、 家内労働者の必要経費の特例 の2P目にあるとおりにするだけです。

「家内労働者等の必要経費の特例」の追記は青色申告ソフトで行いません。青色申告ソフトで印刷された「決算書」と「確定申告書」だけを手書きで訂正するだけです。

青色申告ソフトの違いで他の方法があるかもしれませんが、低収入ですからほとんど問題にされません。時間をかけずに手っ取り早くやりましょう。

簡単に言って、国民健康保険加入者といってもいいかも。

面倒な帳簿付けが要求される青色申告を申請してまで、節税や赤字対策を考慮していらっしゃる方だと思います。

青色申告特別控除 65万 の特典を受けるためには面倒な複式簿記(「正規の簿記の原則」)が求められ、青色申告初心者は、青色申告会のセミナーや初年度無料で税理士の相談を受けられる地方自治体の制度を活用して指導を受けられたと思います。

私もそうでした。10年以上も前です。

思い出せば、一番難しかったのは、貸借の考え方を元にした複式簿記です。しかも現金主義ではなく発生主義でなければ、65万の控除に該当しないので、ずいぶん入力の手間がかかっていました。

一番面倒だったのは、その発生主義に基づきクレジットカードの利用を以下の2つの取引で記帳しなければならなかった点です。

例えば、ネットショップで4月2日に1,500円のコピー用紙をクレジットカードで購入。銀行から実際に引き落とされるのは6月17日とすると、伝票は以下のようになります。

| 日 付 | 借 方 | 貸 方 | ||

|---|---|---|---|---|

| 4月 2日 | 消耗品費 | 1,500 円 | 未払金 | 1,500 円 |

| 6月17日 | 未払金 | 1,500 円 | 普通預金 | 1,500 円 |

クレジットカードは基本に負債なので未払金として処理し、現金引き落し完済となります。発生主義なので仕方ない。

八百屋さんや魚屋さん、飲食店などの事業主は「未払金」だけでなく、いわゆるお得意さんの「ツケ」つまり「売掛金」なども発生します。めんどう極まりないですね。

この記事では、お金の出入りが激しいいわゆる”商売”を想定しておらず、個人用の現金やクレジットカードで経費を支払い、売上は個人用の預金通帳への振り込みなど、シンプルな取引が多い事業主を想定しております。

また、税理士や青色申告会の”先生”たちの指導をうのみにして銀行口座を事業用として登録してしまうと、そこからクレジットカードで個人の買い物(5月2日に米 10kgを 3,500円で購入。)したら、残高を合わせるためにどうしても以下の通りに記帳しなければなりません。

| 日 付 | 借 方 | 貸 方 | ||

|---|---|---|---|---|

| 5月 2日 | 事業主貸 | 3,500 円 | 普通預金 | 3,500 円 |

※ ここで不思議なことが・・・。「借方」なのに「事業主貸」(個人の生活費)とする理由が分からんですよね。「借方」「貸方」に意味はないと思ってください。

以上2つの面倒な記帳の事例を取り上げましたが、この記帳を半分にしたり、できれば記帳する必要がないようにできたらどうですか?

それは、預金口座を事業用として登録しないことです。取引はすべて、個人の預金口座や個人の現金(ポケットマネー)から出し入れすることです。

つまり事業主勘定(事業主借/事業主貸)いう個人事業主が利用できる勘定科目をフル活用することです。

もしそうするなら、2回記帳しなければならなかったクレジットカードの取引は、以下のように1回で済みます。

| 日 付 | 借 方 | 貸 方 | ||

|---|---|---|---|---|

| 4月 2日 | 消耗品費 | 1,500 円 | 事業主借 | 1,500 円 |

ここで、4月2日はクレジットカードの利用日です。これは現金主義ではありません。複式簿記の基本である発生主義です。個人用のデビットカードでも電子マネー(ナナコ、スイカ、AU WALLET、おさいふ Ponta)でも全く同じ。

では、個人の買い物をクレジットカードで決済したら記帳する必要があるでしょうか?それは、個人の預金口座から引き落とされるので、記帳する必要ありません。

以上のように2回の記帳が1回になったり、そもそも記帳する必要がないのは、ただでも忙しい個人事業主が少しでも楽できるのでうれしくありませんか?

税務署の指導をうのみにしない

でも、あなたは言うかもしれません。

「青色申告会や税理士の先生、または税務署の職員からは、事業用の通帳を使って発生主義で記帳してください!と言われました。そして現金出納帳や預金出納帳を準備してください。」

私も言われました。それで10年間、生活口座としての預金口座をわざわざ事業用に、個人の財布を事業用の現金として登録し、記帳の手間を2~3倍以上にしてきたのです。

それじゃなぜ「できるだけ事業用の通帳を準備してください!」と言われるのでしょうか?

それは青色申告特別控除 65万円 の要件である「発生主義による複式簿記」を満たしていないからでしょうか?いいえ、個人用の通帳または個人用の現金(ポケットマネー)から事業用の経費を引き出しても、発生主義による複式簿記の要件は満たせることは上記で記した通りです。

それではなぜ「事業用の通帳や現金」を利用することが指導されるのでしょか?それは、税理士が相談を受けたとき、お金の流れが把握しやすいからです。つまり指導しやすいためです。

でもすべて個人の通帳や現金から事業用の取引をしたとしても発生主義で事業主勘定(事業主借/事業主貸)として記帳すれば、不正なことをしているわけでもなく、実態に即していないことでもありません。

実際デスクワーク中心のフリーランスや家庭教師、集金人、検針員、家政婦、歩合制のヘルパーさんは、八百屋さんのようにお店のレジ(事業用の現金)などなく、すべてポケットマネーからお金が出入りしてますよね。事業主勘定をフルに利用するほうが経営の実態に即しているのです。

以上のように、記帳を簡単にするために、通帳を個人用として登録することは、クレジットカードによる取引を1回の記帳で済ませることができますが、その個人の通帳に事業の売上が入金されたらどのように記帳されるのでしょうか?

それで、たとえば、7月6日に保険外交の手数料 18万円が保険会社から入金されたなら、記帳は以下のようになります。

| 日 付 | 借 方 | 貸 方 | ||

|---|---|---|---|---|

| 7月 6日 | 事業主貸 | 18,000 円 | 売上 | 18,000 円 |

つまり事業の売上金をすぐに生活費(個人用)に充てたと同じです。こちらのほうが実態に即していますよね。

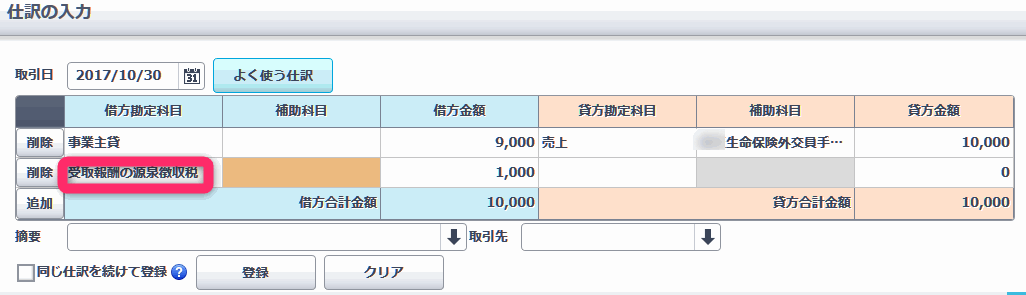

源泉徴収があれば入金ごとに(実際の入金は9000円)

| 日 付 | 借 方 | 貸 方 | ||

|---|---|---|---|---|

| 7月 6日 | 事業主貸 | 9,000 円 | 売上 | 10,000 円 |

| 7月 6日 | 事業主貸 (補助科目:源泉徴収税) |

1,000円 | (補助科目:朝日生命保険手数料) | 0 円 |

以下のように仕訳の入力で「受取所得の源泉徴収税」という科目が出てきますのでそれを選択しておきます。

とするか、

年末調整で、支払元の支払い調書(源泉徴収票)ごとに、源泉徴収税の合計額を「売上」として以下のように

| 日 付 | 借 方 | 貸 方 | ||

|---|---|---|---|---|

| 12月 31日 | 事業主貸 (補助科目:源泉徴収税) |

16,000 円 | 売上 (補助科目:朝日生命保険手数料) |

16,000 円 |

と入力すればOKです。

■ 物販で取引が多い場合の発生主義による「売上」の記帳

たとえば、6月3日に商品を納品し売り上げが発生、翌月7月21日に入金される場合、発生主義の記帳は厳密に以下の通りになります。

| 日 付 | 借 方 | 貸 方 | ||

|---|---|---|---|---|

| 6月 3日 | 売掛金 | 18,000 円 | 売上 | 18,000 円 |

| 7月 21日 | 預金 | 18,000 円 | 売掛金 | 18,000 円 |

※ この場合の「預金」とは、事業用の通帳を作っている場合です。

物販に携わっている個人事業主は通常、上記のように記載しなければなりません。

しかし、繰り返しになりますが、この記事で想定されている個人事業主は取引が極めて少ない方です。例えば保険外交員/検針員/集金人/フリーエンジニア/専業ライター などです。

さらに税務署や税理士の指導で「現金出納帳や預金出納帳、売掛台帳を準備してください。」と言われるかもしれません。たしかに、今のように青色申告ソフトがなかった時代には、必要だったかもしれません。

しかし、今や青色申告ソフトが普及した時代において、不要です。取引が沢山あっても伝票だけで十分。すぐにパソコンを起動して青色申告ソフトの「仕訳日記帳」(ソフトの種類で呼び方が違う)で上記のように入力すればいいのです。

国税庁が定める青色申告の要件

税務署や税理士の指導を鵜呑みするのではなく、国税庁が青色申告に関連して実際に指導している規定を重視しましょう。

ではここで、国税庁が青色申告の65万特別控除の要件としている「正規の帳簿」(複式簿記)の定義をおさらいします。

青色申告者は、「資産、負債及び資本に影響を及ぼす一切の取引を正規の簿記の原則に従い、整然と、かつ、明瞭に記録し、その記録に基づき、貸借対照表及び損益計算書を作成しなければならない。」と記帳方法が規定されています。「正規の簿記」とは、損益計算書と貸借対照表が導き出せる組織的な簿記の方式をいい、一般的には複式簿記をいいます。 帳簿の記帳の仕方ー事業所得者用ー。

要件はきちんと複式簿記による貸借対照表及び損益計算書を作ればいいわけです。

そのための帳簿つまり会計ソフトの入力方法としては何を選択すればいいのでしょうか?

「正規の簿記の原則」に切り替える場合には、具体的にどのような帳簿組織や記帳等が必要になるかを検討して、ご自分の事業実態にあった帳簿組織を選択するとともに、必要な勘定項目を決めることが大切です。

ここで注目は自分で選択したり決めることになっている「事業実態にあった帳簿組織」と必要な「勘定項目」です。

たとえばヘルパーさんが青色申告する場合、「事業実態」とは何でしょうか?すでに述べたようにガソリン代などの経費と、預金口座への手数料(給料)の振り込みだけです。すべて個人用の財布や預金口座でやっていますよね。

家庭教師、検針員、ブロガー、フリーライター、歩合制の内職なども同じ。すべてポケットマネー(生活資金)からの出し入れです。これが実態です。お店を構えていないかがり事業用のレジや金庫など用意している人はいませんから。

では、その場合の「事業実態にあった帳簿組織」とはなんでしょうか?

経費帳や売上帳だけです。経費も売上(給料、手数料)もそれで充分です。つまり家計簿の感覚です。事業用として現金や預金通帳などを使って複雑にしたい場合のみ現金出納帳や預金出納帳が必要になります

※ 経費帳や売上帳は会計ソフトの入力方法に該当します。でも日々の経理は上記の仕訳の仕方で入力できる仕訳帳日記帳だけで十分です。

仕訳帳や総勘定元帳も保存が要求されていますが、こんなのは青色申告ソフトがあれば、簡単に作成/印刷できます。難しく考える必要は一切ありません。

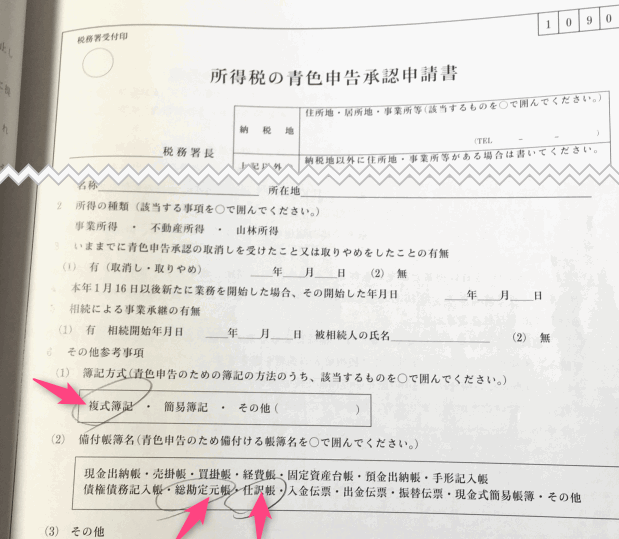

税務署に開業届を提出する際、「青色申告承認申請書」を提出する必要がありますが、その際、備付帳簿名を〇で囲む項目があります。

この記事で主張するやり方では、備付帳簿は最低限必要な以下の2つの帳簿を選択しておけば十分です。

- 総勘定元帳

- 仕訳帳

最後の注目ポイントである実態に即した「必要な勘定項目(科目)」とは何でしょうか?それはポケットマネーからの出し入れですから、事業主貸や事業主借つまり事業主勘定が一番実態に即した勘定科目です。

では結論を最後に述べましょう。

もしこれから青色申告をしようと考えているなら、間違っても事業の預金口座を作ったり、生活口座なのに事業用として登録する必要はないということです。

既に幾年も事業の預金口座を利用して来た方は、年度末に全残高を「事業主借」にして清算しておきましょう。

そして、クレジットカードやデビットカード、または銀行通帳の自動引落で経費を払っている方は、入力の手間をほぼ自動化するために、クラウド会計ソフトを利用することです。おすすめは やよいの青色申告オンラインです。この業界で一番人気、私も今年から利用しています。

始め方は、乗り換えで「やよいの青色申告オンライン」を始める方法とは?クレジットカードの仕訳は一番楽な設定を で解説しています。

追記:

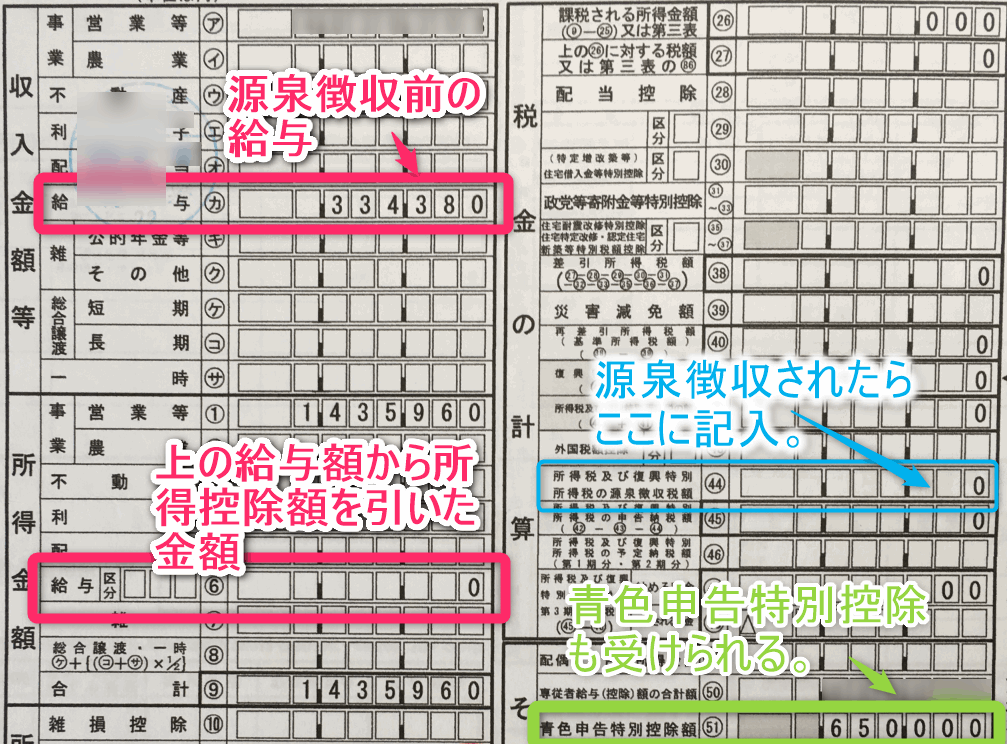

自営業者が事業所得だけでなく給与所得もある場合の確定申告のやり方とは?

事業所得だけでなく、コンビニなどのアルバイトをして給与所得も得ている場合は非常にメリットが多いでです。

つまり、事業所得から青色申告特別控除 65万円を引けるだけでなく、給与所得からも給与所得控除を引くことができます。(給与の額に応じた所得控除額は国税庁の No.1410 給与所得控除|所得税|国税庁 ご覧ください。)

私も以前そうでした。以下書類はある年の私の確定申告書類です。

給与は青色申告ソフトで帳簿付けする必要はなく、事業所得とは全く別に計算する必要があります。上の「確定申告書B」そのものからそれが分かります。言ってみれば分離課税です。

「確定申告書B」の書き方は以下の通り。(例は上記の申告書のこと。)

- 「収入金額等」の「給与」:源泉徴収前の金額。(例:334,380円)

- 「所得金額」の「給与」:上の金額から給与所得控除を引いた額(例:0円)

- 「所得税の源泉徴収額」:給与明細で源泉徴収されている場合に記入。(例:0円)

上記の例では僅かばかりアルバイトの報酬(給与 約33万円)はまるごと家計に入れることができたわけです。

コメント

はじめまして、K.W.と申します。

個人事業主の青色申告の複式簿記の手間を半分以下にする方法とは?を拝見させていただきました。

新米な者で、上記の件について質問させていただきます。

昨年より個人事業主として仕事を始めたのですが、上記の方法で申告をしようと思うのですが、開業時の設定で通帳にある金額はどの勘定科目で設定すればよいのでしょうか。この時期になってバタバタと申告の準備を始めて、今まで請求書や領収書は保管してあるのですが、これからMFクラウド確定申告で入力しようと考えています。

どうか、良きアドバイスをお願いいたします。

突然の質問で申し訳ありませんでした。

ブログ記事をお読みになり感謝します。

>上記の方法で申告をしようと思うのですが、開業時の設定で通帳にある金額はどの勘定科目で設定すればよいのでしょうか?

というご質問ですね。

「上記の方法」なら

預金口座を事業用として登録しないことがカギです。

そうしなければ、経費としてクレジットカードを利用した場合の記帳は2度手間になります。また口座から個人の引き出しをした場合、記帳する必要があります。

入力が2~3倍になります。

したがって、預金口座もクレジットカードもすべて個人のものを利用して、事業主勘定(事業主借/事業主貸)をフル活用することです。←ポイント。

そうすれば、たとえば、4月2日に個人のクレジットカードを利用して消耗品を購入した場合、以下の方法で、1回ですみます。

日 付/ 借 方/ 貸 方

4月 2日/消耗品費 1,500 円/事業主借 1,500 円

なお、MFクラウド確定申告 は初心者向きではありません。なぜなら、操作方法は相談できますが「仕分け」(記帳)に関する相談ができないことになっています。(電話で自ら確認しました。) 」のベーシックプランは電話サポート付で初年度は6,480円となっています。

」のベーシックプランは電話サポート付で初年度は6,480円となっています。

その点は「やよいの青色申告オンライン

1年または2年で慣れたら、電話サポートなしの、セルフプランに変更すればよいのです。だんぜん「やよいの青色申告オンライン」がおすすめです。

詳細は以下の記事で書いています。

青色申告ソフトの人気ランキング!比較ポイントは電話サポートだ!

ご回答ありがとうございました。

再度質問させていただきます。

つまり、初期段階で資産はゼロと言う事でしょうか。

通常であれば、普通預金や現金に起業時点での金額を入力すると思うのですが、そこをあえて入力しないと、

言う解釈で宜しいでしょうか。

申告ソフトについてもアドバイスありがとうございました。

参考にさせて頂き、頑張って初年度の確定申告を完成させたいと思います。

再度コメントありがとうございます。

私も記憶がありますが初年度の申告とても大変だと思います。

>初期段階で資産はゼロと言う事でしょうか。通常であれば、普通預金や現金に起業時点での金額を入力すると思うのですが、そこをあえて入力しないと、

言う解釈で宜しいでしょうか。

その通りです。

もしかしたら、1、税務署の職員、2.青色申告ソフトのサポート、3.青色申告会での相談、で事業用の資金が入金されている通帳を事業専用通帳とし、期首の資産に入れるように指導されていらっしゃるかもしれません。

しかしながら、本記事では、本当に個人の口座やクレジットカードだけを利用して、取引の少ない事業用の取引を青色申告ソフトに入力して、確定申告を済ませることを主旨としています。

貴殿が同記事に該当する事業環境なら、記事の通りに入力されることをお勧めします。

確定申告の閉め切りまで残り少ないですが、頑張っていただければと思います。

何かあればこの記事のコメント欄で受け付けています。

ブログ管理者より

、

大変参考になる記事をありがとうございます。

初めての青色申告になります。

記事の通り、事業用口座を用意せず、すべて個人口座、クレジットカードで入力した場合、

賃借対照表が「事業主貸」と「事業主借」だけとなると思うのですが、

この場合でも65万円の青色申告特別控除を受けることが可能なのでしょうか?

資産の部の期主・期末の現金なども記入する必要がないということで合っていますでしょうか?

小口 様

ブログを閲覧いただき心から感謝いたします。

初めての青色申告とのことですね。最初は大変ですが頑張ってください。

>記事の通り、事業用口座を用意せず、すべて個人口座、クレジットカードで入力した場合、賃借対照表が「事業主貸」と「事業主借」だけとなると思うのですが、この場合でも65万円の青色申告特別控除を受けることが可能なのでしょうか?

この記事の 税務署の指導をうのみにしない の見出しで書いた通り「発生主義による複式簿記」が65万控除の要件です。これさえしっかりできていれば、だれも文句が言えません。ただし 税務署の調査が入った時に、証明できる書類、個人クレジットカードの明細、個人通帳、領収書を提示できるようにしておかねばなりません。

ちなみに今年の私の貸借対照表は「事業主貸」と「事業主借」だけでした。事業用の口座や現金さらには減価償却できるような資産がなかったからです。

>資産の部の期主・期末の現金なども記入する必要がないということで合っていますでしょうか?

車や開業費など減価償却できる資産がなけれ何も登録する必要はありません。

以上のように回答さしあげます。

もしこの記事通りに帳簿を作成して提出する勇気がなければ、税務署の指導、税理士さん、青色申告ソフトのサポートをそのまま受け入れて作成することをお勧めします。

なお、青色申告ソフトは 「やよいの青色申告オンライン 」をお勧めします。電話によって、仕分けの仕方を教えてくれるのは、「やよいの青色申告オンライン」だけだからです。たのオンライン青色申告ソフトは操作の仕方しか教えられないことになっているようです。(← 電話で確かめました。)

」をお勧めします。電話によって、仕分けの仕方を教えてくれるのは、「やよいの青色申告オンライン」だけだからです。たのオンライン青色申告ソフトは操作の仕方しか教えられないことになっているようです。(← 電話で確かめました。)

詳細は 青色申告ソフトの人気ランキング!比較ポイントは電話サポートだ! をご覧ください。

大変丁寧なご回答ありがとうございます。

貸借対照表の記載も事業主貸と事業主借のみで郵送提出し、

昨日、税務署より収受印が押されたものが返送され、

無事2016年分の青色申告65万円控除を受けることができました。

ちなみに会計ソフトはやよいの青色申告オンライン (サポートなし)を使っていましたが、

(サポートなし)を使っていましたが、

私は使用する勘定項目の種類が少ないこともあり帳簿付けは簡単でした。

領収書やクレカ明細、通帳明細などはしっかり整理して残しておりますので、

もし調査があった時も堂々と対応しようと思います。

どうもありがとうございました。

小口様へ

青色申告による確定申告終了のご報告ありがとうございました。

安心しました。

ブログ管理者より

コメント失礼します。

当方ブロガーで生計を立てており、初めての青色申告を申し込んだものの断念して白色申告をしようと悩んでいたところ、こちらの記事を見つけて目から鱗でした。

そこで質問です。

大変失礼な質問だとは思うのですが、こちらの記事に書いている方式で管理人様は青色申告なさっているのですか?

疑っているわけではないのですが、これでいいんかい!という気がしてしまって…

また、預金口座を登録しないということは、よく青色申告でつまずく、預金残高と決算書の数字が合わない…などという事も無くなるという事でしょうか?

あまり知識もないもので的はずれな質問かもしれませんがよろしくお願いいたします。

大変失礼しました。

【 今年の確定申告が楽だった理由とは?「やよいの青色申告オンライン」でエネルギー節約だ! 】

の記事を拝見しました。

この方法で申告されているのですね!

丁寧な解説でとても参考になります。

頑張って青色申告やってみようと思います!

池田さまへ

ブログをご覧になりありがとうございます。

今年の確定申告が楽だった理由とは?「やよいの青色申告オンライン」でエネルギー節約だ!

だけでなく、以下の記事でも書いております。

青色申告ソフトの人気ランキング!比較ポイントは電話サポートだ!

乗り換えで「やよいの青色申告オンライン」を始める方法とは?クレジットカードの仕訳は一番楽な設定を

税理士さんや税務署の方は、事業の実態だけでなく、指導がしやすいこと、念頭において、できるだけ事業用に現金、通帳、クレジットカードを用意するように指導しています。しかし、65万円の青色申告特別控除を受けるための要件は、この記事の 税務署の指導をうのみにしない の見出しで書いた通り「発生主義による複式簿記」をつけていればいいわけです。

頑張ってください。

はじめまして muuです。

私は、昨年から青色申告個人事業主として仕事を始めて、今回初の確定申告です。

ブログ拝見しました。

シンプルに申告できる方法があると教えて頂き、私もこの方法で申告したいと考えています。

そこで質問させてください。

①売上について

昨年12月中の作業に対して、

12/31で請求書発行→

今年1/25に個人用口座に入金されました。

この場合、昨年の売上に上げる必要があると思うのですが、どのような仕訳にすればいいですか?

②事業主貸、事業主借の引き継ぎ?について

昨年の経費、売上を全て事業主貸、事業主借で仕訳した場合、翌年の確定申告時にはどのようにその金額を引き継げばいいですか?

もしよろしければ、アドバイスよろしくお願いします。

ブログをご覧になりありがとうございます。

> ①売上について 昨年12月中の作業に対して、12/31で請求書発行→ 今年1/25に個人用口座に入金されました。

1/25 事業主貸 50,000/売掛金 50,000

とすればいいわけです。前年の売掛金を回収し、速攻でポケットマネーに入れたということです。預金口座もクレジットカードも文字通りのポケットマネーもすべて、「事業主貸」で処理します。

これからは、どうしても請求書を発行しなければならない場合を除いて、売り上げはすべて、口座振込や現金で受け取った日付、クレジットカード明細の日付で処理を1回だけにすればいいわけです。売上が発生した時点で処理をしません。売上現金が入った時だけ(ほとんどは口座振込完了時点)処理するのです。

例:7月 6日(口座振込日)事業主貸 18,000 円/売上 18,000 円

こうすれば、2回記載しなければならない未払金や売掛金を減らすことができます。

>②事業主貸、事業主借の引き継ぎ?について 昨年の経費、売上を全て事業主貸、事業主借で仕訳した場合、翌年の確定申告時にはどのようにその金額を引き継げばいいですか?

この記事にある方法を利用すれば、元入れ金もないはずですから、全部ゼロにしてスタートします。

または会計ソフトをお使いなら、そのままで年度繰り越し処理をすれば、自動的に引き継げますので、何もすることはありません。

初の確定申告大変でしょう。頑張ってください。

Amano様

muuです。

分かりやすいご回答ありがとうございます。

②については、よく理解できました。

①については、すいません、追加で質問させて下さい。

私の仕事は、毎月月末締めで請求書発行→翌月振込になるため、残念ながら、請求書発行はする必要があります。

·請求書を発行する=請求書発行時に、売掛金の仕訳をする必要があるということでしょうか?

·請求書発行時に仕訳をする際は、どのような仕訳になりますか?

知識が全くなく、検討違いの質問になってるかもしれません…

何度もお手数ですが、アドバイスよろしくお願い致します。

muu様

請求書発行した時点で以下のように手入力します。

12/14 売掛金 50,00円/売上高 50,000円

頑張ってください。

muuです。

ご回答ありがとうございます。

そこは同じでいいんですね。

おかげで何とか確定申告ができそうな気がしてきました。

ブログの他記事も参考にさせて頂きます。

何度もありがとうございました!

Amamo様

muuです。

失礼しました、お名前間違えました…

申し訳ありません

gonです。

ブログを拝見させて頂きました。

今回初めて青色申告を弥生でさせていただこうと思っております。

質問なのですが青色申告と併用して家内労働特約を利用したいと思っております。

昨年度は収入が少なく(103万以内)家内労働での申請をし、その時に青色申告の手続きをさせて頂きました。

①収入のみで経費がない場合も青色申告(65万円)は使用可能でしょうか?

※その場合は収入(売り上)のみ事業主貸で記入するというかたちでしょうか?

②家内労働特約65万円はどのように処理をしたらよいのでしょうか?

素人のコメントで大変もうしわけございません。

宜しくお願い申し上げます。

gon 様へ

ブログを拝見し、コメントまで投稿してくださり心より感謝します。

>収入のみで経費がない場合も青色申告(65万円)は使用可能でしょうか?

可能ですよ。

>※その場合は収入(売り上)のみ事業主貸で記入するというかたちでしょうか?

青色申告ソフトで入力する必要ありません。

>家内労働特約65万円はどのように処理をしたらよいのでしょうか?

記事の「家内労働・・・」の部分を追記しましたのでご覧ください。

初めての青色申告は大変ですが、慣れれば簡単です。どうぞ頑張ってください。

gonです。

回答下さりましてありがとうございます。

追加質問なのですがご回答頂けますでしょうか?

①収入のみの場合、青色申告(65万円控除)可能とのことですが、貸借対照表を提出しないと65万の控除を受けれないかと思いますが下記内容の場合で収入のみの場合、貸借対照表をどのように記入したらよいのでしょうか?

※今回確定申告する際に収入が160万程あります。その場合扶養内でしたいと考えておりまして、青色申告特別控除+家内労働特約を併用し貸借対照表ようと考えております。(総収入160万-青色65万ー家内65万=30)

gon様へ。

青色申告ソフト「やよい」をお使いなら、自動で決算書に付随する貸借対照表が印刷されると思います。それをそのままご提出ください。貸借対照表は訂正する必要がありません。

つまり、上記の「家内労働・・・」部分で指摘されていること以外は何もする必要ありません。

ハルです。

ブログ拝見させていただきました。

ご質問なのですが、口座、カードを個人用をつかうとして、例えば個人口座から3万円(現金の経費用)として引き出した場合は、どのように仕訳すればよいのでしょうか?

アドバイスお願いいたします。

ブログをご覧になりありがとうございます。

ご質問もありがとうございます。

>口座、カードを個人用をつかうとして、例えば個人口座から3万円(現金の経費用)として引き出した場合は、どのように仕訳すればよいのでしょうか?

■ 回答

個人口座のお金も、その口座から引き出した現金も、事業の経費として使って初めて、取引が発生します。

ですから、単に個人口座から現金化しても入力することは何もありません。これが、この記事で説明する”手間を最大限減らす方法”の良いところです。

以上のような回答をさせていただきます。

何かありましたら、またコメントいただければ幸いです。

当記事執筆者より

ご回答ありがとうございます。

とても参考になりました。

もう一点、質問なのですが、現金も個人用の財布から出すということなので、現金出納帳も常に、0ということで間違いないでしょうか?

お手数ですが、ご回答お願いいたします。

再び質問してくださり感謝します。

上の記事には「事業用として現金や預金通帳などを使って複雑にしたい場合のみ現金出納帳や預金出納帳が必要になります」と書いております。 」のようなオンライン青色申告ソフト利用すれば、準備すべき帳簿など気にする必要はありません。

」のようなオンライン青色申告ソフト利用すれば、準備すべき帳簿など気にする必要はありません。

そのとおり、現金出納帳や預金出納帳は不要です。

国税帳のページには『青色申告者は、「資産、負債及び資本に影響を及ぼす一切の取引を正規の簿記の原則に従い、整然と、かつ、明瞭に記録し、その記録に基づき、貸借対照表及び損益計算書を作成しなければならない。」と記帳方法』とありますから、整然と記帳しておく必要はあります。

上で私が紹介している「やよいの青色申告オンライン

必要な帳簿は自動で作成され、必用な時に印刷すればよいだけです。

始め方は、乗り換えで「やよいの青色申告オンライン」を始める方法とは?クレジットカードの仕訳は一番楽な設定を で解説しています。

※ とは言っても、必要なのは自分で掴み取る知識と確信です。これは納税の義務を自ら遂行するとであり、税務署の方の指導をいつも仰ぐしかないと考えているなら、本来の意味で義務を果たしているとは言えないかもしれませんね。

ですから、青色申告の真の意味をつかみ取るように努力すればよいと思います。

参考にしていただければ幸いです。

またご質問等がありましたら遠慮なくご記入ください。

素人ではありますが、分る範囲でいつでもこのブログでご回答差し上げます。

同記事 執筆者より

ご回答ありがとうございます。

またわからないことがありましたらご質問させていただきます。

よろしくお願いいたします。

こんにちは。

いつもお世話になります。

ご質問なのですが、ネットで備品などを購入する場合、クレジットカードで支払うとクレジットカード利用日とお店が商品発送時に同封してくれる領収書の日付が異なりますが、仕訳帳にはどちらの日付を入力すればよいのでしょうか?

アドバイスお願いいたします。

はじめまして、全て事業主勘定を使用した青色申告を検索していてこの記事にたどり着きました。

私は平成26年から個人事業主となり確定申告もその時から行っています。

先日簿記の研修会で私は「現金」も「普通預金」を使用せず全て事業主勘定を使ってるけどいい・・・

と質問しましたところ「現金出納帳」がないと青色申告にはならないのではと言われましたが、事業用として準備が必要な現金は無いから「現金出納帳」はゼロ円ということでやってますと答えました。

その当時どうしたら必要最低限の労力で申告するかを考えこちらの記事と全く同じ方法で3年間確定申告をして指摘されたことはなっかたです。

この記事をみて更に安心しました。

コメントありがとうございます。

私もかなり悩みました。

しかし、国税のホームページや青色申告の基本的な考え方を調べた結果、この記事のやり方に行きつき、問題ないことを確認しております。

初めまして。m.t.と申します。

平成28年度から個人事業主となり、

今年は初めての青色申告の予定でおりますが、

困っていたところこちらのブログを拝見いたしました。

こちらの記事に背中を押していただき、

「事業主借」と「事業主貸」のみで確定申告をしようと思います。

「発生主義」の理解が難しく、初心者の質問で恐縮ですがご教示いただけますでしょうか。

記事と併せ、コメント欄を拝読いたしました。

>これからは、どうしても請求書を発行しなければならない場合を除いて、売り上げはすべて、口座振込や現金で受け取った日付、クレジットカード明細の日付で処理を1回だけにすればいいわけです。売上が発生した時点で処理をしません。売上現金が入った時だけ(ほとんどは口座振込完了時点)処理するのです。

こちらにつきまして、

「事業主貸」にて処理する場合は、なぜ「発生主義」でも「売上が発生した」時点では処理の必要がないのか、というところが分からずにおります。

こちらのブログ記事に既にお書きになっている部分のようにも感じるのですが、

はじめて「発生主義」での帳簿付けで、なかなか理解できずにおりまして申し訳ありません。

初心者の質問で申し訳ありませんが、ご教示いただけますでしょうか。

どうぞよろしくお願いいたします。

m.t.

ブログをご覧になりありがとうございます。

クレジットカードの明細の日付と違い、売り上げの入金は、厳密にいえば、発生主義ではありません。

しかし、税理士に尋ねると取引が少ない自営業者の帳簿では認められているとのことです。

誤解を与えて大変申し訳ございませんでした。

Amamo様

ご丁寧にありがとうございます!

お礼のご連絡が遅くなりまして申し訳ありませんでした。

詳細を教えていただき理解することができました。

頑張ります。ありがとうございました。

Amamo様

度々失礼します。

請求書を出した売掛金の回収時に、先方から差し引かれる金額があります。

「事業主貸」にて入金を処理する場合も、

通常処理と同様に、以下のような記載でよろしいのでしょうか。

1/20 売掛金 10,000円/売上高 10,000円

2/28 事業主貸 8,568円/売掛金 10,000円

諸会費 1,000円

振込手数料 432円

度々申し訳ありません。

どうぞよろしくお願いいたします。

m.t.様へ

ブログをご覧になりありがとうございます。

おっしゃる処理の仕方は正確と思います。

ただし、この記事が主張している”手間を省く”ことを主眼にするなら、

コメント

2017年2月24日 3:26 PM のコメントにある方法を利用できます。

つまり一度だけ

2/28 事業主貸 8,568円/売上 8,568円

と記せば済みます。

厳格な発生主義ではありませんが、認められている方法です。

参考にしてください。

ありがとうございます。

Amamo様

ご親切にありがとうございます。

>2/28 事業主貸 8,568円/売上 8,568円

で良いのですね。スッキリしますね。

気持ちが楽になりました。ありがとうございます。

重ねて申し訳ないのですが、

例えば12月に発生した売上が翌1月入金だった場合、

「①売掛金(発生主義)で処理をする場合」と

「②ご紹介いただいた方法(入金時)で処理する場合」では、

期中の売上合計が変わる、という認識で正しいでしょうか。

(①の場合:2017年1月稼働分~2017年12月稼働分の売上合計

②の場合:2016年12月稼働分(2017.1月入金)~2017年11月稼働分(12月入金)の売上合計

※どちらも12ヶ月分)

年間を通して同じ処理をしていればOKということになるのでしょうか。

m.t.様へ

青色申告申告の周到な準備はすばらしいですね。

m.t.さんは私よりよく理解されているように感じます。

>期中の売上合計が変わる、という認識で正しいでしょうか。

私も青色申告を始めたばかりのころ税理士に聞いたことがあります。

厳密な発生主義ではありませんが、「個人事業主なら大丈夫」と教えられました。

私も長い間、そうしてきました。

※ 実際には売上が300万以下の個人事業主が「所得税の青色申告承認申請書、現金主義の所得計算による旨の届出書」を提出する必要があります。

整然と記帳された帳簿(元帳と仕訳日記帳による複式簿記)を完備し、売り上げもすべてきちんと含めている限り、青色申告の要件を満たしているという認識です。

頑張ってください。

Amamo様

初めまして、家内労働者の青色申告について調べていてこちらのブログに辿り着きました。

2年前から専業として自宅で内職を始めた独身です。

業務委託なので個人事業主として昨年は白色申告+家内労働者の特別控除を使い申告しましたが、国保料の高騰から何とかもう少し節税する事が出来ないかと、いろいろ調べておりました所、

青色申告の特別控除を併用できるという情報を見つけました。

今年初めて青色申告に挑戦しようと意気込んでいるのですが、

機械部品の検査業務で年収は230万程度、経費は手袋や通信費、ガソリン代程度なので

家内労働者の特別控除の65万円を使います。

青色申告について、何の知識もない状態ですが、私の様な極端に経費の少ない場合でもやよいのソフトを

使用するメリットがあるのでしょうか?

もし、手入力でも簡単であれば、わざわざソフトを使用しなくても・・・と迷っています。

わたなべともみ 様

ブログをご覧になってくださり感謝します。

初めての青色申告は大変ですね。

このブログでは 初心者の青色申告ソフトの比較ポイントとは?おすすめはコレだ! | Webと人のアマモ場にあるようにクラウド(オンライン)の「やよいの青色申告オンライン 」等を勧めておりますが、パソコンインストール型の「やよいの青色申告」(1回買取型)でも大丈夫と思います。それを数年以上使えばだいぶ安く抑えられます。

」等を勧めておりますが、パソコンインストール型の「やよいの青色申告」(1回買取型)でも大丈夫と思います。それを数年以上使えばだいぶ安く抑えられます。

しかし同記事ではパソコンのソフトへの手入力やインストールしたパソコンでしか使えない不便さ、パソコンのトラブルや買い替え時のデータバックアップなどのたいへんな苦労を考慮するなら、クラウドの「やよいの青色申告オンライン 」が非常に便利だと主張しております。

」が非常に便利だと主張しております。

以上参考にしてください。

初心者故に、調べるばかりでなかなか先に進まずにおりましたが、

お蔭さまで前進することができそうです!

お世話になりましてありがとうございました!

頑張ります。

こんにちは。

今年初めて青色申告をする予定です。

記事を拝見し、お伺いしたくコメントさせていただきました。

よろしくお願いいたします。

こちらの記事に書かれていることは、

『クレジットの買い物だけにしか使えない。

2017年中に買い物をクレジットして、2017年中に引き落としが完了する場合のみ有効』

という理解で正しいでしょうか。

それとも、

クレジット以外(現金や口座引落)でも、こちらの記事にあるように処理可能ということでしょうか?

お手数ですが、ご回答いただけますと幸いです。よろしくお願いいたします。

ddf様へ

ブログを訪問いただき感謝します。

今年初めて青色申告頑張ってください。

ご質問

>クレジット以外(現金や口座引落)でも、こちらの記事にあるように処理可能ということでしょうか?

の件ですが

私はクレジット以外でも、現金や口座引き落としもすべてこの記事にあるように処理しております。

確かにクレジットは決済し口座引き落としが翌年になる場合があります。

その際は翌年に処理しています。

どうぞ参考にしてください。

Amamo様

お忙しい中ご回答いただきましてありがとうございます。

やはり、青色は初めてですし、経費が少ないといっても何かしら不安が出てきそうなので

サポートの充実したオンラインのベーシックプランに申込いたしました。

Amamosaさんの記事も参考にしながら頑張って完成させたいと思います。

ほんとうにありがとうございました!

Amamo様

Amamo様の説明大変参考になってます。もっと早くここに辿り着けたらよかったのにと残念思ってます。実は今年初めて青色申告しようと思い去年申請しました。

私は委託集金業者で計上できる経費が少なく毎月5日に手当てとして銀行口座に振り込まれた給料から経費や生活費に当てています。生活費の買い物のほとんどはカード払いです。(同じ口座から引き落としです。)

経費となる地代家賃、車の任意保険は口座引き落とし、通信費はクレジットカード払い、ガソリン代はクレジットカードで払ったり、現金払いだったり、生命保険は銀行口座から引き出してゆうちょに入れ

ての引き落とし、水道光熱費はコンビニ払いです。

年収120万程なのに経費が少なく車の減価償却費を計上しても合計50万ほどにしかなりません。

所得額から計算される国保税が高いため、青色申告の65万円控除を受けたいと思って申請しました。

しかし認識不足と知識のなさからここに来て断念です。65万円控除条件となる複式簿記、提出しなければならない貸借対照表など訳のわからない事だらけで断念しました。それで青色申告取り消して白に戻そうかと悩みました。でも取り消さずに今回10万控除を受けられたら経費50+10=合計60万ですから、今回は家内労働者の適用を受けて65万円経費にしてもらおうと思っています。強くお勧めされているやよいのオンラインソフトが使えたらどんなに良かっただろうかと思います。

私はインターネット環境にあるパソコンを持っていません。(vistaが眠っているだけです)

今使用しているのはipad 、iphoneのみです。先日ここのページにたどり着いて皆さんの質問に対するAmamoさんの解説を読んでとても参考になりました。ありがとうございました。

ミーコ 様

記事を参考にしていただきありがとうございます。

>私はインターネット環境にあるパソコンを持っていません。(vistaが眠っているだけです) 今使用しているのはipad 、iphoneのみです。

とのことですね。

実は私はやよいの青色申告オンラインを利用しており、iPadのブラウザsafariでログインし、挙動を確かめましたが、いまいち動きがわるいです。使い物になりません。

公式サイトの 弥生製品 システム要件 クラウドアプリ|経理・会計ソフトなら弥生で記載があるように、iOSは適合しないとのことです。

パソコンをお持ちだったらよいのですが、【2018年】青色申告ソフトの比較 おすすめは?個人事業主はクラウド型を選ぼうで紹介しているように、初年度は半額になる「やよいの青色申告オンライン」のベーシックプランを利用し、2年目にセルフプランへ移行するのが初心者にとって一番賢い選択かもしれません。ベーシックプランは電話サポート付きで手とり足取り教えてくれますから。

いずれにしろ、始めは青色申告は大変のように感じますが、ソフトの使い方に慣れれば簡単になります。

どうぞがんばってください。

Amamo様

早速の返信ありがとうございます。

やはりiOSは不適合だったのですね。情報いただきありがとうございます。

はじめにAmamoさんが解説してくださっていたように私のように経費が少なく、商取引の全くない集金業務者がわざわざ事業用の通帳を作らなければならないという事に疑問を感じていましたし、主に生活費のための通帳なので事業用の通帳にしてしまうと不便極まりないと思っていましたのでAmamoさんのわかりやすい解説に本当に感謝しています。

来年の申告に備えてまた1から勉強します。本当にありがとうございました。

はじめまして、NIKOと申します。

白色申告から青色申告にしたことを大後悔していたところ、

このサイトに出会い、

記事を書いてくださったことに感謝しています。

お忙しい中申し訳ございませんが1点質問させてください。

【今の状況】

・やよいの青色申告オンラインを使用

・入力は「仕訳の入力」を使用

・1社より毎月入金あり。すべて

「事業主貸 XXX円/売上 XXX 円」と記帳

・経費はすべて

「〇〇費 XXX円/事業主借 XXX円」と記帳

・白色の頃からの減価償却費あり

【不明点】

青色申告決算書の作成をしたところ、

1)[損益計算書][売上(収入)金額] ・・・ A円

と

2)[賃借対照表][事業主貸]・・・ B円

の金額が一致してないことがわかりました。

額にして2.5%程度、2)のほうが高い金額です。

ちなみに[レポート・帳簿][残高試算表][賃借対照表]

の事業主貸は1)と一致してます。つまりA円と一緒。

決算書の作成時、資産・負債・資本の確認画面で

『ただし、個人用の「現金」、「普通預金」、

「クレジットカード」の他、

「受取報酬の源泉徴収税」や「受取利息」については

事業主勘定として集計されています。』

と記載されていたので、見直しを進めてみたのですが、

仕訳帳の中に事業主貸、事業主借、売上、XXX費

以外は入力されていませんでした。

Q1)一致していないとおかしいのでしょうか?

どこかに記帳ミスが隠れているのでしょうか?

Q2)気にしなくてもいいのでしょうか?

ブログをご覧になり感謝したします。

私も一致しておりません。

年末の家事按分 等で違ってくるような気がします。

私は気にせずに確定申告を提出しました。

また分かれば追記します。

十分なご回答できずに大変申し訳ございません。

Amamo 様

早々にお返事いただきありがとうございます。

質問を書いてからもいろいろ考えていましたが結局不明のままでした。

気にせず提出することにいたします。

ちなみに家事按分をすでに行った数値を入力しているので、

ソフトでの家事按分はすべて100%です。

私もいろいろ調査してわかれば書き込みますね。

この度はありがとうございました。

はじめまして。今年度より事業用の通帳がないプラス簿記の知識が全くないので青色の申請をしようか迷っていたところ、このブログにたどり着き、申請してみることにしてみました。

質問なのですが、現在、売上の支払いが例えば1/5だとすると、3/10となり、2月後になっています。

その場ですと、

①1/5 売掛金 10,000円/売上高 10,000円

3/10 事業主貸 10,000円/売掛金 10,000円

②3/10 事業主貸 10,000 円 売上 10,000 円

どちらになるのでしょうか??

既に出ているような内容でしたら、申しわけありません。

よろしくお願いいたします。

MOS様

ブログをご覧にありがとうございます。

この記事の記帳のやり方は、

> ② 3/10 事業主貸 10,000 円 売上 10,000

となります。

上記の記事は発生主義ではありませんのでご注意ください。

どの記帳方法を採用するかは個人の判断となります。

いずれにしろ初めての青色申告は大変ですが、一度青色申告による確定申告を済ませてしまえば、翌年は非常に楽になります。

それで、自分のやり方をEvernote等にメモして、来年再び同じ問題で悩むことがないようにすればさらに楽になると思いますよ。

頑張ってください。

編集者

はじめまして。

今回エクセル簿記を使って初めて青色申告をしました。

預金出納帳について悩んでいました。

わけあって私用の口座を2つ使って

A口座:事業で発生するお客さんからの入金と消耗品など経費などで使用、私用分も含まれる。

B口座:事業で使っているガソリン代や飛行機代などをクレジットカード払い、私用分も含まれる。

AとBで口座が分かれていた為、Bの口座分の預金出納帳の記入方法が分からず悩んでいました。

事業のお金の出し入れは私用の口座を使っている場合、

仕分帳に事業主貸/主借で処理すれば預金出納帳も現金出納帳も不要との理解です。

会計ソフト使っていないのですが、

仕訳帳や総勘定元帳があれば売上帳や経費帳は不要の認識で良いでしょうか?

yachi 様

ブログをご覧になり、ありがとうございました。

ご質問は

>仕分帳に事業主貸/主借で処理すれば預金出納帳も現金出納帳も不要との理解です。

が正しいかどうかということですね。

上記の事業主勘定のみ利用されるなら、いずれも不要であり、仕訳帳だけで入力します。

したがって答えは「正しい」です。

「備え付け帳簿」は主要簿の「仕訳帳や総勘定元帳」だけということになります。

これを印刷して領収書と一緒に7年間保存します。

ちなみに青色申告ソフトを無料で使いたいなら、パソコンに依存しているエクセル帳簿より「MFクラウド確定申告」は無料で使える青色申告ソフトの決定版だ!をお勧めします。システムの信頼性が抜群です。しかも同記事でおすすめしている方法なら無料で使い続けられます。

以上です。

ご回答ありがとうございます。大変助かりました^^

こんにちは。

Amamo様のブログ拝見させて頂き、去年もこの方法で青色申告を無事にする事が出来ました。

ありがとうございました。

今年もこの方法で青色申告をしようと思っているのですが、少しつまづいています。

今年の確定申告では国民健康保険料と国民年金の控除もしたいと思っているのですが、この方法の場合仕訳はどういった内容になるのでしょうか?

調べると通常の場合国保や年金は事業主貸として処理するようですが、それだとちぐはぐな気がします。

帳簿には何も書かず確定申告書に控除額だけを記入するような形になるのですか?

池田様

ブログをお読みいただきありがとうございます。

ご質問に関してですが、池田様が最後に記入していらっしゃいます、

>帳簿には何も書かず確定申告書に控除額だけを記入するような形になるのですか?

でよろしいいかと思います。

どうぞよろしくお願い致します。

こんにちは。

ブログを拝見致しまして質問がございましたのでコメントさせていただきます。

個人事業主で前年度は家内労働を使用しております。

やよいの青色申告を使用。

残高(仮定100万円)ある場合からの質問です。

① 事業主借/主貸で作成する場合、前年度の残高はどのように処理をしたらよろしいでしょうか?

② 事業主借/主貸で作成の場合固定資産(パソコン:仮定25万)を入力したい場合の処理方法はどのようにしたらよいでしょうか?

③ 売上を入力する場合事業主貸にするとのことですが、源泉徴収がある場合はどのような処理方法をしたらよいでしょうか?

ゴン様

ブログに立ち寄っていただき感謝します。

あまり自信がありませんが、この記事のやり方でお答えさせていただきます。

① 事業主借/主貸で作成する場合、前年度の残高はどのように処理をしたらよろしいでしょうか?

やよい青色申告オンラインの「設定メニュー」の残高設定で期首をすべてゼロにします。

② 事業主借/主貸で作成の場合固定資産(パソコン:仮定25万)を入力したい場合の処理方法はどのようにしたらよいでしょうか?

法定減価償却費の計算に基づき、1年で8万円償却できるとするなら、

12 月 31日 消耗品費 80,000 円 事業主借 80,000 円

と入力し数年間入力します。

※ 法定減価償却費の計算方法はご自分でググれは見つかると思います。自分のパソコンを事業用に転用して利用しているという考え方です。法定減価償却費の計算方法が間違っていなければ、つまり費用として認められれば問題ありません。

③ 売上を入力する場合事業主貸にするとのことですが、源泉徴収がある場合はどのような処理方法をしたらよいでしょうか?

記事内の源泉徴収 をご覧ください。

以上のようにご回答さしあげますが、あくまで自己責任でお願いできれば幸いです。

Amamo様

はじめまして、いきなりですが質問です。長文並びに質問ぜめで失礼致します。

今回の29年度開業し、先日悩みながらもはじめての青色申告をしたのですが、

30年度からすべてamamoさんのやり方と全く同じように、

事業主貸借と事業主貸の方法でやっていきたいと思いまして。

①29年度に開業費を例えば30万円中5万円を減価償却してるのですが、

30年度に残りの25万円を事業主借で経費にしたいです。

元金をゼロにしたいと思いまして。

その場合、仕分けはどうしたらいいのでしょうか?

1/1 (借方)開業費25万 (貸方)事業主借 25万

摘要 開業償却費

とかで大丈夫なのでしょうか?

開始残高をゼロにしてしまって問題ないのでしょうか?

もしくは、

そのとき、工具器具備品(パソコン)14万と①で記載したように開業費25万が、元入金にその合計が反映してしまっています。

元入金は0にせずとも、

それはそのままにして、気にせずその後事業主借と事業主貸で仕分けていけばいいでしょうか?

②mf有料を使用しています。

通帳とクレジットを連携してるのですが、

·mfは、個人の通帳として登録するのはどうやってすればいいのか?

·通帳の残高を記入するのはどこにするのか?

·通帳の残高と照らし合わせるというのはどこで調べればいいのでしょうか?

※仕訳と売上だけだと、プライベートを記載しなければ残高とは合わなくなってしまいますもんね?

だけどプライベートの口座の記載はしなくていいと記事に、書いてありましたので。

·連携してる普通預金口座や、クレジットで、プライベートのは対象外に仕分けて問題ないですよね?

口座の内容はプライベートは削除して大丈夫ですよね?

③総勘定元帳と仕訳帳でやっていきますが。

総勘定元帳と残高を照らし合わせるというのは、

現金、普通預金に設定すると前期繰越0になってしまいます。

事業主借に設定しても、前期繰越0で。

取引日、(例)消耗品費、 貸方金額、 累計合計

となるんですが、それでいいのでしょうか?

④残高試算表で確認した場合、普通預金、現金の欄はなく、一番上が流動資産合計になり、前期残高も0、借方も0、貸方も0、期末残高も0といった感じの表記になりますが、これでいいのでしょうか?

質問ぜめで本当に申し訳ございません。

Amamoさんの記事は、

とても分かりやすく説明かいてあって事業主貸→売上高、経費→事業主借は簡単で理解できたのですが。

残高の問題が分けわからず。

下記の記事でだいぶ理解しました。

https://www.amamoba.com/setuyaku/aoiroshinkoku-kojinjigyou.html

https://biz.moneyforward.com/session/new

お手数おかけして申し訳ございませんが、もしよろしければ教えて頂けたら本当に有り難いです。

Amamoさんのおかげで、

難しく考えず、事業主借と事業主貸で楽しく仕訳が出来そうです。

よろしくお願いします。

さゆり様

ブログをご覧いただきありがとうございます。

前年度のデータを利用する場合

開業費 25万が資産(元入金の一部)として計上されているはずなので、

借方 貸方

繰延資産償却 25万 開業費 25万

で元入金はゼロになりませんか?

「決算・申告」の「次年度繰り越し処理」で次年度に引き継ぐデータの「残高期首」のチェックを外して、繰り越し処理をすれば残高をすべてゼロで始めることができると思います。そして、

1月1日 1/1 (借方)開業費25万 (貸方)事業主借 25万

とすればOKです。

>開始残高をゼロにしてしまって問題ないのでしょうか?

問題ないです。

>工具器具備品(パソコン)14万と①で記載したように開業費25万が、元入金にその合計が反映してしまっています。

上記のように期首に元入金をゼロで初めて

1/1 (借方)消耗品 14万 (貸方)事業主借 14万

1/1 (借方)開業費 25万 (貸方)事業主借 25万

>·mfは、個人の通帳として登録するのはどうやってすればいいのか?

通帳を登録する必要はありません。

>通帳の残高を記入するのはどこにするのか?

残高を入力する必要はありません。資産(元入金)はつねにゼロですら。

>通帳の残高と照らし合わせるというのはどこで調べればいいのでしょうか?

残高を照らし合わせるのではなく、通帳のデータを見て取引を手入力するだけです。

または連携データをいったん登録し「仕訳帳」から科目を

売上なら

日 付 借 方 貸 方

7月 6日 事業主貸 18,000 円 売上 18,000 円

経費なら

日 付 借 方 貸 方

4月 2日 消耗品費 1,500 円 事業主借 1,500 円

と編集すればOKです。

>連携してる普通預金口座や、クレジットで、プライベートのは対象外に仕分けて問題ないですよね?

>口座の内容はプライベートは削除して大丈夫ですよね?

大丈夫ですよ。

>③総勘定元帳と仕訳帳でやっていきますが。

>取引日、(例)消耗品費、 貸方金額、 累計合計

>となるんですが、それでいいのでしょうか?

仕訳帳入力か振替伝票入力で以下のパターンでひたすら入力します。

売上なら

7月 6日 事業主貸 18,000 円 売上 18,000 円

経費なら

日 付 借 方 貸 方

4月 2日 消耗品費 1,500 円 事業主借 1,500 円

>残高試算表で確認した場合、普通預金、現金の欄はなく、一番上が流動資産合計になり、前期残高も0、借方も0、貸方も0、期末残高も0といった感じの表記になりますが、これでいいのでしょうか?

その通りです。

以上よろしくお願いいたします。

頑張ってください。

amamo様

本当に本当にありがとうございます。助かりました、感謝致します。

教えて下さったようにそのままやったら、

左側(資産の部)事業主貸

右側(負債の部)事業主借

右側(資本の部)控除前金額、、、

左も右ももちろん同じになってます。

本当に感謝致します!

すみません最後にもぅ一つ質問させて下さい。

最後は、総勘定元帳と仕訳帳の印刷と、経費の領収書はもちろんですが。

個人通帳の印刷も必要なのでしょうか?

お手数おかけしてすみません、何卒よろしくお願いします。

お忙しいところすみません、また質問させて頂きます。

①平成29年度に開業費25万の内 5万償却した。

平成30年度

1月1日 (借方)開業費20万 (貸方)事業主借 20万

上記のように期首に元入金をゼロで初めて

1/1 (借方)開業費 20万 (貸方)事業主借 20万

平成30年度に全額償却したい場合は、

1/1 (借方) 繰延資産償却 20万

(貸方) 開業費 20万

で、元入金ゼロで反映することは理解しました。

逆に、H30には、開業2年目今回は償却したくなく場合の表記は

どうしたらいいのでしょうか?

※5万円償却したい場合は、下記でいいのでしょうか?

1/1 (借方)開業費 20万 (貸方)事業主借 20万

1/1 (借方) 繰延資産償却 5万

(貸方) 開業費 5万

そして、

例えばですが、平成30年度はゼロ円で償却したくない場合の表記はどうしたらいいのでしょうか?

仕訳はゼロ円は表記できないようでして、、。

すみませんよろしくお願いします。

あと、もぅ一つ質問です。

②減価償却費

例えば、30万円以上

耐用年数例えば、100万円の小型車ですと、4年で償却として。

毎年25万円を経費にすることになった場合の表記はどうしたらいいのでしょうか?

その場合も元入金に反映させるのではなく、

事業主借で仕訳するのでしょうか?

何度もすみません、何卒よろしくお願いします。

さゆり様へ

記帳が大変なようですね。

>※5万円償却したい場合は、下記でいいのでしょうか?

>1/1 (借方)開業費 20万 (貸方)事業主借 20万

>1/1 (借方) 繰延資産償却 5万 (貸方) 開業費 5万

大正解と思います。

>そして、例えばですが、平成30年度はゼロ円で償却したくない場合の表記はどうしたらいいのでしょうか?

>仕訳はゼロ円は表記できないようでして、、。

何も入力しなくていいんじゃないでしょうか?

>例えば、30万円以上

>耐用年数例えば、100万円の小型車ですと、4年で償却として。

>毎年25万円を経費にすることになった場合の表記はどうしたらいいのでしょうか?

購入日 (借方)車両運搬具 100万 (貸方)事業主借 100万

12/31 (借方) 繰延資産償却 25万(貸方)車両運搬具 25万

この場合、来年に元入金に残ります。

必ずしも、元入金をゼロにする理由はありませんし、上の仕訳を入力したら、車両運搬具の残高が残ります。

来年のデータに反映させればOKと思います。残りの3年間同じ処理で、減価償却するばOK。

以上頑張ってください。

お手数おかけしました、本当にありがとうございました。感謝致します。

大変参考になる記事をありがとうございます。

青色申告の決算書類が整いました。明日郵便局に持っていくだけです。

貴サイトがなければ青色申告あきらめていました。

何事もなく通りますように・・・

ありがとうございました!

喜んでいただき嬉しいです。

>通帳の印刷・・・

印刷して領収書と一緒にしておけば分りやすいのでおすすめします。

以上よろしくお願いいたします。

頑張ってください。

ありがとうございました!感謝致します。今後もブログ読ませていただき勉強させて頂きます。

失礼します。

こんにちは。今年から個人事業主となり、来年の確定申告のために、いろいろ調べていたところこちらの記事を見つけました!とてもわかりやすく、諦めかけた青色申告ですが、やってみようという気持ちになりました!

そこで、一つ不安になったのですが、届出を出す際に、最低限の2つ以外の帳簿(現金出納帳など)にも丸をつけて提出してしまいました…。まだ何も分からず、とりあえず出しとこう、という考えでしたので…。

おそらく、最低限の2つ以外は帳簿付けをしない(出来ない)のですが、このままでも問題ないのでしょうか。訂正するなどの手続きが必要でしょうか。アドバイス頂ければ幸いです!

コメント失礼致します。

現在、在宅ワークをしておりまして、確定申告は青色申告をしております。

また経費を引いて所得は38万円以内に抑え扶養に入っております。

今年から、在宅ワークとアルバイトを掛け持ちでしておりまして、その際の確定申告の仕方・扶養内で可能なのかの質問をさせて頂きたいと思います。

◼︎在宅ワーク: 所得38万円 以内

※事業収入約180万-経費=38万円以内

※所得税は引かれています

◼︎アルバイト【交通費】:月6.5万円【1万5千円】×12=78万円【18万円】

※アルバイトは所得税はひかれていません

上記の場合の

質疑1 確定申告の仕方はどのようにしたらよいでしょうか?

質疑2 扶養内にすることは可能でしょうか?また扶養内が難しい場合は在宅ワークの経費の調整で可能にすることは出来ますでしょうか?

よろしくお願い申し上げます。

上記の場合で確定申告、扶養内で

ゴン様

ブログをご覧になりありがとうございます。

以下にご質問の回答をいたします。

>質疑1 確定申告の仕方はどのようにしたらよいでしょうか?

上の記事の最後の「追記:自営業者が事業所得だけでなく給与所得もある場合の確定申告の仕方とは?」をご覧ください。

>質疑2 扶養内にすることは可能でしょうか?また扶養内が難しい場合は在宅ワークの経費の調整で可能にすることは出来ますでしょうか?

国保税の場合はそもそも扶養という概念はないようです。ご家族の国保に加入されているならそのまま継続がよいと思います。

またご家族の一人がサラリーマンでその方の社会保険に加入しているなら、扶養に加入できるかどうかは会社が判断されるこです。

その場合、ゴン様の所得からすれば確実に扶養となります。

上記の回答は私のこれまで習得した知識や経験に基づいて述べておりますので、鵜呑みするとなく公的な機関(税務署や市役所に相談)に相談することをおすすめします。

※ ただし私の場合は税務署に相談すると混乱することがありましたので、私なりに調査した結果と経験を上記の記事として残しております。

Amamo様

早々にご回答頂きましてありがとうございます。

扶養ですが、一般企業の会社勤めですので社会保健等の扶養に入らせて頂いております。

とても参考になりました。

ありがとうございました。

今年、初めて青色申告をすることになりました。このブログを見て、何とかできそうな感じがしてきました。英会話教室の会計を手伝っています。

収入は、生徒の会費が100%で、二つの銀行口座に振込まれるか、現金で入り、事業主貸で処理します。

経費は、市民センターなどの会場使用料と講師のバス代が主で事業主借で処理します。そこで質問です。

1、事業主貸に処理された現金を、銀行口座(個人)に入金した場合

2、事業主貸の預金口座から現金引落の場合

3、事業主貸に処理された口座から、もう一つの個人口座に振り込んだ場合

以上、3つともに、事業主貸内の処理のため、青色申告上は記載不要と理解してよろしいでしょうか?

いしかわ 様

ブログをご覧いただき感謝します。

私の方法を採用することにする場合ということでよろしいでしょうか?

それなら、以下の最低限の記載は必要です。

1

例:売上なら

日 付 借 方 貸 方

月 日 事業主貸 18,000 円 売上 18,000 円

2

例:それが経費の場合

日 付 借 方 貸 方

4月 2日 消耗品費 1,500 円 事業主借 1,500 円

例:単なる現金を引き出すなら記載不要。

3.

記載不要。

私は税理士の資格を持ちませんので、仕分け方法は自己責任で行ってくださればと思います。

返信がおそくなってすみません。回答、ありがとうございました。参考にさせていただきます。

初めまして。記事すごく参考になりました。

今年初めてで何も分からずfreeeを使っているのですが、口座やクレジットを取り込んだ際の処理の仕方が分からないです。

ATMでおろした際の手動仕分けの方法はどう行った処理になりますか?無視する操作が分からないのとそのまま登録だとみずほATM、現金になってしまっています。

クレジットの処理は必要な経費の部分だけ登録日で事業主借で処理で間違ってないですかね…?

初歩からつまずいて

ひー 様へ

ブログを参考にしてくださり感謝します。

私も最初はよくわかりませんでした。お気持ちお察しいたします。

>口座やクレジット、ATMでおろした際 ・・・分からない

とのことですね。

これは、通帳、クレジットカード、を事業用として登録しているかどうかで全く違いますのでなんとも言いようがありません。

その点を明快にして、一度 freeeにメール相談されると良いかもしれません。操作方法は教えてくれるはずです。

また、freeeのヘルプセンターから該当する項目をご自身で探すこともできそうですね。

最初は大変ですがどうぞ頑張ってください。

ブログ管理者

お忙しいところ失礼します。

※開業費で減価償却できる資産があれば、資産の部分に記載されるはずです。

と以前記載されていたことについて、教えてほしいです。

今回H30より(2回目の青色申告)、事業主借、事業主貸のやり方で仕訳やりました。

→

例えば、

H28に開業し、開業費25万を

H29に5万円償却し、開業費20万。

今回H30 1万円償却する場合の記載方法は、

1/1 (借方)開業費 20万 (貸方)事業主借 20万

12/31 (借方) 繰延資産償却 1万

(貸方) 開業費 1万 「開業費償却」

と仕訳するのは、理解してるのですが。合ってますよね?

質問内容は、まず一つ目。

①固定資産を登録すると、

損益計算書

(科目18番)減価償却費に1万と表示され

(科目)繰延資産償却にも一万 と仕訳されてしまいます。

この場合ダブってしまうため、減価償却費の方を削除していいのでしょうか?

②次の質問は、

開始残高は0円にし、「事業主借、事業主貸の仕訳方法」でやったため、

決算書の4ページ目の貸借対照表には、

開業費がある場合(H28に開業し、開業費25万、H29に5万円償却し20万、今回H30 1万円償却残高19万

)でも、

資産の部

開業費

期首はゼロになり、期末は19万

元入金 ゼロとなり、

資産の部 左側は合計 0

右側のみ ✖金額

負債.資本 左側は同じく 0

右側 同じ✖金額

となりますが、これでいいのでしょうか?

開業費 資産の部 期首が0でいいのか?これが分かららなくて。

決算書の3ページ目の貸借対照表には、減価償却費として開業費の取得価格や未償却など全て記載してあります。

mfの開始残高の開業費に登録せず0円でやってるから、期首0、になるとはおもうのですが、

③次のH31も

開始残高もゼロで、

1/1 (借方)開業費 19万 (貸方)事業主借 19万

年末に償却したい額を入れる!

12/31 (借方) 繰延資産償却 ?万

(貸方) 開業費 ?万 「開業費償却」

といった具合でよいのでしょうか?

伝わりづらくてすみません、

amamoさんのおかげで記帳の仕組みが分かって今年は楽だったのですが、、

開業費の期首、開始残高の件に悩まされています。

何卒よろしくお願い致します。

鈴木

すみません、

先程の①の質問の補足です、開業費 19万は、合計金額です。(全て10万以下、任意償却にしてます)

よろしくお願いします。

繰延資産償却

減価償却費

どちらで仕訳するのがいいのでしょうか?

鈴木

鈴木さゆり 様

ご質問ありがとうございます。

大変恐縮ですが、鈴木様の説明が少し複雑なので答えに苦慮します。

根本的に事業主勘定と元入金の違いが、貸借対照表にどのように反映されるかということを検索してしらべてみるのはいかがでしょうか?

基本的に貸借対照表の左右の残高が一致していれば基本的に問題ないと思います。会計ソフトを信じましょう。

※ ちなみに私は税理士の資格を持っていないので、基本的にアドバイスする資格はありません。ブログ記事は、あくまでも私なら”こうしている”という観点で執筆しております。大変恐縮です。

一方、私なら事業主勘定を経費だけにしか使いませんので、減価償却の類は以下のようにします。

基本型:年 月 日 (借) (経費対象項目) (貸) 事業主借

例:H21 車を購入し計算結果120万円を6年で減価償却でき、家事按分50%で事業用に毎年10万円を転用しそれを毎年経費とします。(家事用車両を毎年事業用に使わせてもらうとう考え方です。)

H21年 12月 31 日 (借) (車両費)10万 (貸) 事業主借 10万

摘要 H21年自動車120万6年償却、家事按分50%1年目

H22年 12月 31 日 (借) (車両費)10万 (貸) 事業主借 10万

摘要 H21年自動車120万6年償却、家事按分50%2年目

・・・

H26年 12月 31 日 (借) (車両費)10万 (貸) 事業主借 10万

摘要 H21年自動車120万6年償却、家事按分50%6年目終了

カギは摘要にしっかり記載しておくことです。どのように経費にしているかがわかるので、文句の言いようがありません。

しかし税務署から違いますよと言われるなら、繰り延べ資産に入れるしかありません。

自己責任でお願いできれば助かります。

以上参考になれば幸いです。

Amamo様

すみません、お手数おかけしました、ありがとうございます。

鈴木

Amamo様

初めまして。今年度分からAmamo様の方法を採用して青色申告に挑戦したいと思います。

そこで質問なのですが、ドル建てで報酬を受け取った場合は以下の仕訳で宜しいでしょうか?

$100がPayPalに入金 $1=¥100の場合

事業主貸 10000 / 売上 10000

期中は現金主義で入金時のみに仕訳、期末は売掛金で仕訳←OKでしょうか?

この金額を後日レートが変わった時に円換算してPayPalから日本の銀行に引き出す場合は仕訳は必要でしょうか?

年末に為替差損益をまとめて記載してもいいでしょうか?

お忙しいところ失礼しますが、どうぞ宜しくお願いします。

aichi 様

ブログをご覧くださり感謝します。

基本的に経理のアドバイスはできませんので、私ならどうするかという観点で以下に記します。

> 事業主貸 10000 / 売上 10000

> 年末に為替差損益をまとめて記載

でOKだと思いますが、

為替差益 なら、雑所得として、青色申告ソフトでは入力せずに、確定申告書の雑所得に記入、

為替差損 なら 青色申告の経費として入力する

以上です。

お返事ありがとうございます。

もう一つ確認させていただきたいのですが、去年の12月売掛金として処理した支払いが今年の1月に入金されたのですが、この入金は記載不要ですか? どうぞよろしくお願いします。

aich 様

お疲れ様です。

>去年の12月売掛金として処理した支払いが今年の1月に入金されたのですが、この入金は記載不要ですか?

不要です。

しかしながら、取引が多い場合は、事業用の現金や通帳を作り、

発生主義で作成しなければならないと指導されることもあります。

以上よろしくおねがいします

Amamo様

お返事ありがとうございます。

売上の取引数は月に数件程度なので、Amamo様の方法を採用させていただこうと思います。

とても参考になりました。これで青色申告をしようと思います。

ありがとうございました。

はじめまして。

質問があります。

今までは会計士さんにお願いしていたのですが、今回から自分で青色申告をと思い、

Amamoさんの記事を参考にMFクラウドで入力を始めました。

はじめに開始残高をMFクラウドのガイドに沿って、前年度の決算書を見ながら

入力したのですが、事業主勘定の方法で処理するならば元入金は0円で始めなければいけないのですよね?

となると、私のような場合でも開始残高に0円で入力するだけでよいのでしょうか?

それとも何か仕訳入力しなければいけないのでしょうか?

初歩的な質問ですみませんがよろしくお願いします。

T 様へ

ブログを参考にしてくださり感謝します。

>事業主勘定の方法で処理するならば元入金は0円で始めなければいけないのですよね?

>となると、私のような場合でも開始残高に0円で入力するだけでよいのでしょうか?

いずれもおっしゃる通りです。

参考にしてください。

お返事ありがとうございました。

コメント失礼いたします。

現在アルバイトとフリーランスを掛け持ちでさせて頂き扶養内にて仕事がしたいと考えておりまして、その際の確定申告について質問させて頂ければと思います。

アルバイト収入が交通費を除いて45万円とフリーランスが200万(その内経費が100万)ある場合ですが扶養内にて処理することは可能でしょうか?

gon 様

ブログをご覧くださり感謝します。

>扶養内にて仕事がしたい

とのことですね。文面から察するに配偶者の社会保険の扶養内ということのようでうすね。

それならOKです。

フリーランスを事業所得として青色申告申告する場合、

経費を除いた収入は100万円で、そこから65万円の青色申告控除を受けられます。したがってフリーランスの課税所得は35万円ですね。

アルバイト(45万円)は給与所得控除があり 課税所得は0円。

合計課税所得は 35万円です。

※計算方法は 上の記事の「自営業者が事業所得だけでなく給与所得もある場合の確定申告のやり方とは?」の囲みをご覧ください。

したがって配偶者の社会保険の入れると思います。

配偶者を通して配偶者の会社の組合に申請してください。

現在、配偶者の社会保険の扶養に入っているなら、ご自分の確定申告する以外何もする必要はありません。

以上参考にしてください。

Amamo様

たくさんの方々へのアドバイスで忙しくしておられるところすみません。

Amamo さんの事業主勘定で作成を頑張っていますが、心配な点があり質問させていただきたいのです。

青色申告申請書を提出した時何もわからないまま現金出納帳や、その他必要のないものにまで○をしてしまいました。

これは必ず守らなければならないのでしょうか? 今まで気にせずに作業を進めてきたのですが申請書の控えを確認して急に心配になりました。

あともう一つお願いします。

報酬は売上として前月分でも翌月の入金日で処理していますが

クレジットカードは発生主義に基づいて使用日での入力1回のみでいいのでしょうか?

公共料金口座引き落としは通帳引き落とし日での処理でいいのでしょうか?

例えば 12月分を1月12日に口座振替で支払った場合1月12日水道光熱費3,000ー事業主借 3,000という処理で合ってますか?

初歩的な質問ばかりですみません。

ブログを一生懸命読んで理解したいと思って必死です。よろしくお願いします。

こんにちは。青色申告三年目です。わかりやすい記事ありがとうございます。

一年目から事業主勘定のみで申告してきましたが、昨年、65万円控除が出来ない通達がきました。何も書いていない貸借対照表では認められない、と。泣き寝入りしようと思いましたが、事業主勘定で書いてあるし、帳簿はしっかりつけていて、複式帳簿です、と食ってかかったら、担当者が上司に確認に行き、65万で通りました。

言ってみるものですね。同じ境遇になられた方、ご参考までにコメントさせていただきます。

すでに質問されている方がいて返信している内容でしたらすみません。

このやり方を知る前に、屋号にて口座を開設してしまってます。

青色申告に自信がなかったので白色申告をしてました。

入金などが屋号口座にあるので、このやり方は通用しないってことでしょうか。

次期より仕切り直して申告しなおす。

今の屋号口座を廃止して、取引先に今後は個人口座への入金をアナウンスする。

青色申告申請をして、このやり方に変更すれば問題ないでしょうか。

sako 様へ

ブログを参考にしてくださりありがとうございます。

ご質問の件

>入金などが屋号口座にあるので、このやり方は通用しないってことでしょうか。

>次期より仕切り直して申告しなおす。

>今の屋号口座を廃止して、取引先に今後は個人口座への入金をアナウンスする。

取引の処理の仕方は、口座の名義というより、実態に即しているかどうかだと思います。

したがって、口座名が屋号であっても、実態はほぼ生活口座なら、すべて事業主勘定で処理するという考え方も可能かもしれません。

※ その場合名義が紛らわしいのは明らかですが・・・。

判断に迷うのであれば、税務署に相談するのが一番です。

そして、回答の内容と日付をしっかりメモし、、後に税務署から指摘された時に、そのメモの通り行っていることを伝えられるようにしておくことができると思います。

大切なので強調しますが、取引処理の仕方は実態に即し正確であれば問題ないということです。

青色だろうが、白色だろうがです。

参考にならなかったかもしれませんが、節税がんばってください。

一度軌道に乗って慣れれば、大したことありませんよ。毎年のことですから。

税務署が調査に入るのは、売上が大きくかつ同業者と比較して経費が大幅に多い場合ですので、正確である限り処理の仕方はあまり気にする必要はありません。

なお、青色申告の申請をするかどうかは、メリットに加え煩雑さというデメリットがありますので、慎重に考えてほうがよいと思います。

以上参考にしてください。

ありがとうございます。

事業主勘定で処理できたら、自分で複式も出来そうな気がするので、頑張ってみます。

税務署への相談と記録も必須と心得ておきます。

こんにちは,今年3月定年で個人従業主のひよこです.来年の青紙申告の可能性を調べていて,本blogにたどり着きました.

しかし,すばらしいですね.質問に対応できる知識もさることながら,この質問の膨大さ,ある程度の質問の重複は仕方ないにしても,将に手取り足取りのものも散見されて”ご苦労様”の1言です.到底私にはできない事と感じております.

今後のご活躍を祈念しております.

matsuoka 様

お褒めのことば恐縮です。

はじめまして、スンと申します。

来月から業務請負の検針員を始め、健康保険料等の節約の為色々調べていましたところ、このサイトにたどり着き拝見させて頂きました。

記事の内容とは少しずれた内容かも知れませんが是非教えていただければと思います。

現在は夫の社会保険の扶養に入っており、今月までのパート収入が40万ほどです。

今月からは検針の収入が月15万ほど、パートの方が4〜5万ほどの収入の予定です。

この場合、基礎控除、家内労働控除、青色申告特別控除、給与所得控除、全て控除可能でしょうか?

それとも家内労働と給与所得控除は合わせて65万になるのでしょうか?

また実際の経費はガソリン代や衣類くらいで65万には届きそうもない場合は経費ゼロでも青色申告可能でしょうか?それとも実際にかかった経費は正直に記入した方が良いのでしょうか?

なにかと大変な時期に申し訳ございませんがよろしくお願い致します。

スン様

ブログをご覧いただきありがとうございます。

詳細はNo.1810 家内労働者等の必要経費の特例|国税庁

に記載されております。

それによりますと、

(1) 給与の収入金額が65万円以上あるときは、この特例は受けられません。

とありますので、年末の65万円以上のパート収入(給与)が見込まれるスン様の場合は、特例を受けられないと考えてよいかと思います。

給与所得から65万円(令和2年からは55万円)の控除だけです。

しかし、基礎控除や青色申告特別控除は併用可能と思われます。

以上よろしくお願いします。

ブログ管理者

管理人様ありがとうございます。

来年に向けて勉強していこうと思います。

管理人様は現在やよいの青色申告をご使用とのことですが、事業用の口座やクレジットカードではなく家庭用の口座と旦那の家族カードを登録しても、そこから私が仕事に使った分だけチェックを入れれば自動で入力されるということでよろしいでしょうか?

その場合保管しなければいけないカードや口座の明細はこちらのソフトで自動で管理保管できるのでしょうか?

それとも銀行やクレジットカード会社発行の明細を別で保管しないといけないのでしょうか?

後者なら専用の口座やカードを用意した方が管理が楽そうですが。

スン様

ブログをご覧いただきありがとうございます。

>チェックを入れれば自動で入力されるということでよろしいでしょうか?

その通りです。

>その場合保管しなければいけないカードや口座の明細はこちらのソフトで自動で管理保管できるのでしょうか?

>それとも銀行やクレジットカード会社発行の明細を別で保管しないといけないのでしょうか?

別で保管する必要があります。

年度ごとに「領収書を入れる封筒」を作っておき、明細を片っ端から入れて、7年間保管しておくだけです。

細かなチェックなど一切しません。

>後者なら専用の口座やカードを用意した方が管理が楽そうですが。

個人の考え方によりますが、私はこの記事で主張している考え方を持っておりますので、専用のカードや口座を準備するほうが面倒と考えております。

以上参考になれば幸いです。

ブログ管理者

管理人様、お忙しい中ご返信ありがとうございます。

来年に向けてヤヨイの青色申告オンラインを導入しいろいろ勉強してみようと思います。

ヤヨイの青色申告オンラインのトータルプランの業務相談の際は「事業用の口座などは用意せず事業主勘定で帳簿をつけたいのですが」などと相談すれば理解していただけるのでしょうか?

それとも管理人様独自の方法なので何か特別な説明をする必要があるのでしょうか?

よろしくお願い致します。

スン

スン様

お疲れさまです。

>業務相談の際は「事業用の口座などは用意せず事業主勘定で帳簿をつけたいのですが」などと相談すれば理解していただけるのでしょうか?

そのとおりです。

最初の設定が肝心なので十分相談してスタートしてください。

>それとも管理人様独自の方法なので何か特別な説明をする必要があるのでしょうか?

上記の記事で説明している方法は、あまり勧められないと思います。

私の方法がスン様の事業形態に該当するかどうかは、ご自分判断しておく必要があり、その判断を伝えて、操作方法を電話等で教えてもらってください。

以上ですが、がんばってください。

ブログ管理人

管理人様

お忙しい中お付き合い頂きありがとうございました。

来年に向けて勉強していこうと思います。

管理人様、先日は相談にのっていただきありがとうございました。

その後やよい青色申告オンライントータルプランを導入し色々入力しているのですが、メニューのかんたん取引入力で例えば車両費、ガソリン代と入力していき事業主借にしたいのですが入力欄の選択肢に事業主借が出てきません。なのでメニューの仕分けの入力から手入力で事業主借にしておりました。

あまりにも面倒なのでやよいの業務相談に聞いたところ目的の仕分け方法なら、かんたん取引入力で現金個人用もしくは普通預金個人用と入力すればそれが事業主借になりますとのことでした。

仕分けの欄には事業主借とでないのですがその方法でも管理人様の説明されている方法と同じなのでしょうか?

よろしくお願い致します。

スン 様へ

おつかれ様です。

最初は大変ですよね。

>かんたん取引入力で現金個人用もしくは普通預金個人用と入力すればそれが事業主借になりますとのことでした。

>その方法でも管理人様の説明されている方法と同じなのでしょうか?

答え:同じ方法です。

理由:取引手段の「預金個人用」「現金個人用」は「事業主借」という科目に属するからです。

確認方法:かんたん取引で提案されたとおりに打ち込んでみてください。その後、「レポート・帳簿」>「貸借対照表」で確認してみてください。

「事業主借」に含まれる「普通預金(個人)」という「補助科目」に上記の金額が含まれているはずです。

結論:かんたん取引入力の取引手段とは補助科目のことであり、「預金個人用」を選択すれば、それは「事業主借」という科目を選択していることになります。

今後のための提案:以上の概念を知らないと、かんたん取引入力でいったい何を行っているのかが分からないと思います。それで貸借対照表の見方を学び、そのうで、仕分け入力を学びましょう。そのあと、かんたん入力でいったい何を打ち込んでいるのかを理解すれば、安心して取引の仕分けができるようになりますよ。

以上大変ですが、頑張ってください。

管理人様、以前は相談にのっていただきありがとうございました。

その後、経費は全て事業主借りで仕訳し売上は発生主義で売掛金、売上と別の日に入力しています。

ぜひ教えていただきたいのですが現在、光熱費、通信費などはクレジットカードの引き落とし日に前々月の通信費や光熱費を入力して、ガソリン代は利用日で入力しております。

同じカードですが入力方法に矛盾があるのですが、このままでも良いのかそれともガソリン代と同じようにそれぞれカードの利用日の日付で入力した方が良いのでしょうか?

マスターカードの為連携ができませんので手入力しています。

よろしくお願いいたします。

スン

スン様へ

ブログをご覧いただき感謝します。

>同じカードですが入力方法に矛盾があるのですが、このままでも良いのかそれともガソリン代と同じようにそれぞれカードの利用日の日付で入力した方が良いのでしょうか?

ご自分の仕分けについて説明できる必要がありますので、説明しやすほうに統一したほうが良いと思います。

頑張ってください。

Amamoさま

初めまして!

平成3年度より令和元年分までの申告は、白色で済ませております。

色々なサイトなどを拝見した結果、今年度より青色に変更しようと思い、申請はしたのですが、、、全く!何が何だか分からず・・・

やよいの青色オンラインも登録したのですが、何をどうすれば良いのか?さえも分からず・・・

もう嫌だ!白色に変えたい(( ノД`)シクシク…

って思って、何か方法はないか?と、色々と調べていたところ、このサイトに辿りつきました。

コメントを全て!拝見した上での質問です。

上記の方に少し似ているかもしれませんが、、、

私は、ヤマハ音楽教室で委託という形なので個人事業主になっております。

なので、調べたところ、家内労働に適用されるみたいなのですが、

自宅でもピアノ教室をしております。

自宅でピアノを教えている場合は適用外!ってなっていたのですが、

その辺は、どうなのでしょうか?

また、アルバイトしなければ生活できない状況なので、アルバイトをしないといけないのですが、上記の方のコメントを拝見するに、、、

アルバイトに関しては、65万円以上にならなければ大丈夫!っていうことでしょうか?

今、この大変な事態により、音楽教室の方は2月の末から収入0です。

自宅の方も、休講せざるを得ない状況になっておりますが、希望者のみ、十分な配慮を全て行った上で、一部、レッスンをしております。

家内労働について、何度も読み直したのですが、バカなのか?💦

どうしても分かりません!

私のような場合、この方法でも大丈夫なのでしょうか?

また、ヤマハの方が再開されたとしても、年間80万円にも満たないと思います。

自宅個人に関しては、この状況が終息すれば、目標200万円ぐらいは目指しています。

経費なんて、ほとんどありません。

でも、これでは生活していけません。(´;ω;`)ウッ…

青色なんて申告しなければよかった!って、毎日後悔しながら、色々と調べている毎日です。(仕事がなく時間が有り余っているので(;^_^A)

ご教授いただければ幸いでございます。

何卒よろしくお願い申し上げます。

まろん 様

ブログをご覧いただき感謝します。

>自宅でピアノを教えている場合は適用外!ってなっていたのですが、その辺は、どうなのでしょうか?

税務署に直接問い合わたほうが良いと思います。

>アルバイトに関しては、65万円以上にならなければ大丈夫!っていうことでしょうか?

No.1810 家内労働者等の必要経費の特例|国税庁

によると、給与所得が65万円以上なら、家内労働等の特例が受けられません。個人事業の経費だけを引くだけです。

もし給与所得が65万以下なら、家内労働等の特例は受けられます。

この控除の考え方は、仮に経費がゼロととして、給与所得控除+家内労働等の特例による控除(経費)=65万円(最大)ということです。

計算は以下の通りです。

例:給与所得が45万円なら、給与所得控除は45万円です。

65万ー45万=20万。

この20万円を経費として、家内労働等の特例が適用できる個人事業で得られた収入から引けるという意味です。

経費はゼロで考えましたが、家内労働等の特例が適用できる個人事業の実際の経費が25万円だったとすると、20万円を超えることになります。

このように「超える」場合は、25万円を経費にするという意味です。

>青色なんて申告しなければよかった!って、毎日後悔しながら、

いずれ200万円/年になるなら、青色申告がいいです。

・給与所得控除+家内労働等の特例=65万円

・青色申告控除=65万

合計 130万円の控除が受けられますから。

ここに基礎控除 48万円が加わり、合計 178万円の控除となり、

200万ー178万円=22万円。これが課税所得となります。

非常に節税効果は大きいです。

>やよいの青色オンラインも登録したのですが、何をどうすれば良いのか?さえも分からず・・・

やよいの青色オンライン は初年度は画面共有などで親切なサポートを受けられる「トータルプラン」が良いと思います。

もしトータルプランでないなら、変更できないかどうかを相談されると良いと思います。または、解約して、改めて申し込むと良いかもしれません。

慣れたら翌年にベーシックプランやセルフプランにして、節約すればOKです。

最初に節約してしまうと、ストレスのほうが大きくなります。私がそうでした。

がんばってください。

ブログ管理者より

Amamoさま

お世話になります。

大変ご丁寧なお返事ありがとうございました。

そうなんですね。。

家内労働に関しては、税務署に聞いてみます。

アルバイトは、まだやっていないので、何とも…ですが、65万に達しないように調整するようにします。

200万円は目標額ですが(;^_^A

そうですね。。。

やはり、青色の方が良いのですね。

今までが白色ですごく楽をしてきたので、ほんと!もう嫌になってしまって(-_-;)

昨日も、ずっと、やよいの青色オンラインとにらめっこしていました(笑

私みたいな人は、やっぱり一人ではできないと思うので、プランを変更します!

アドバイス有難うございました。

また宜しくお願い申し上げます。

コロナ終息を願い・・・どうぞご自愛ください。

始めまして。

今年度より青色申告に挑戦したいと思い ブログを拝見させてもらいました。

質問させて頂きたいのですが。

経費は 事業主借で処理していき

売上げをどうしても発生主義で処理したいのですが 今月の売上げは月末締めの翌月の25日振込になります。

事業用の口座は無く 個人口座に振込になります。

その場合の処理方法ですが

5月 31日 売掛金 18,000 円 売上 18,000 円

6月25日 事業主借り 18,000 円 売掛金 18,000 円

の処理方法で良いのでしょうか?

お忙しいところ恐れ入りますが よろしくお願い致します。

ひら より 様

青色申告をあたらたにスタートさせる点でがんばっていらっしゃるようですね。

記事がお役にたって嬉しく思います。

さて、お尋ねの点ですが、

>6月25日 事業主借り 18,000 円 売掛金 18,000 円

の部分は

(誤)事業主借り

(正)事業主貸

という処理になると思います。

ブログ管理者より

夜遅くにすみませんm(_ _)m

どうしても気になってしまって質問です。

今年から青色で確定申告をする予定なのですが…

もし、レジを使う場合はこの方法は無理なのですか?

レジには一定の金額をいれる予定です。

現金売り上げで毎日の売り上げが生活費になると思います。

仕事はサービス業です。

この方法が使えるのであればこの方法でやりたいと思います。

M 様

当グログをご覧いただき嬉しく思います。

ご質問の件ですが

>毎日の売り上げが生活費になると思います。

とのこと。

それではこの記事ですすめている処理方法を使えるかもしれません。

判断はご自分で行っていただければと思います。

どうしても不安な場合は、税務署にご相談ください。

なおレジ打ちするとのことですが、処理方法とは別と考えることもできます。

以上参考になさってください。

ブログ管理者より

初めまして。Sと申します。

今年度より初めて青色申告の複式簿記に挑戦します。

記事を参考に、日々の帳簿付けなどをしました。

プライベート用と業務用の口座を分けていなかったため、Amanoさんの方法に大変心が救われました。

やよいの青色申告、デスクトップ版の2020を使用しております。

質問させていただきたいのですが、

源泉徴収をされている事業収入の入力を記事の通り、仕分日記帳で入力しようと試したら、借方金額を入力した時点で、自動的に貸方金額も借方金額と同じ金額が反映されてしまいます。この場合は、どのように登録すべきでしょうか。

よろしくお願い致します。

S 様

ブログを参考にしていただき感謝します。

ご回答が大変遅くなり失礼しました。

>源泉徴収をされている事業収入の入力を記事の通り、仕分日記帳で入力しようと試したら、借方金額を入力した時点で、自動的に貸方金額も借方金額と同じ金額が反映されてしまいます。この場合は、どのように登録すべきでしょうか。

とのことですね。

本来なら

■ 日付 (借)/ (貸)

7月6日 事業主貸 9000円/ 売上 10000円

・・・ 受け取り報酬の源泉徴収税 1000 円 /売上 0円

合計 10000円/ 10000円

となるはずですね。

>自動的に貸方金額も借方金額と同じ金額が反映されてしまいます

とありますが、そこをクリックして訂正できると思いますが・・・?

訂正できない場合は、新たな取引として

■ 日付 (借)/ (貸)

7月6日 受け取り報酬の源泉徴収税1000円/ 売上 1000円

合計 1000円 / 1000 円

でもOKですよ。

頑張ってください。

去年から個人事業主となり、初の青色申告をすることになりました。

Amamo様の手法で帳簿を作成すると初心者でも簡単に作成することができました。

本当にありがとうございます。

ですが、その中でいくつか気になったことがあるので質問させて下さい。

1、プライベートな支出は記載しない。

この場合、支出だけでなく事業と関係の無いお金の動きはすべて帳簿につけなくて問題無いのでしょうか?

例えば、不用品を販売して得たお金や、還付金などのプラスになるお金の動きの記載も不要となるのか知りたいです。

2、個人事業主が『別の業種の副業』をした場合、それは会社員が副業をしたのと同じで所得額が低ければ雑所得で申告しなくても問題ない。

という認識で合っているでしょうか?

ブログを参考にしていただき感謝します。

1

>事業と関係の無いお金の動きはすべて帳簿につけなくて問題無いのでしょうか?

個人用の「現金」「クレジットカード」「銀行」で完全に個人ようなら、記載の必要は必要ありません。意味がありません。

2

>個人事業主が『別の業種の副業』をした場合

別の業種の副業が給与所得でないなら事業所得と合算しますが、詳細は業種によって違いますので、税務署に直接聞いたほいうがいいです。

しかしながら、青色申告申請書に事業の内容を記載されたと思いますが、その時記載していない事業形態の仕事をしても、事業所得に含めて良いようになっています。

いちいち税務署に新しい事業形態の仕事をしていると報告する必要はありません。この点は税務署に確認しています。

いずれにしろ私は不安な場合は税務署に電話して確認をとるようにしています。

大変ですが頑張ってください。

以上参考にしてください。

はじめまして、わたなべと申します。

私の売上は現金で受け取り、後日そのままの金額を日ごとに事業用口座に入金しております。

その際、

売上/事業主貸とせずに

現金/売上

預金/現金

などと仕分けておりますが

このような場合、経費などはAmamoさんのやり方の事業主借/貸を活用するのはダメなのでしょうか?

Amamoさんのブログの中に

すべて事業主借貸を使うなら

と書かれていましたので質問させていただきました。

よろしくお願い致します。

わたなべ様へ

ブログを参考にしてくださりありがとうございます。

私は税理士等の資格はありませんので、個別のアドバイスは基本的にできません。

しかしながら

>このような場合、経費などはAmamoさんのやり方の事業主借/貸を活用するのはダメなのでしょうか?

という質問の一般的な回答としては、

事業用の現金、事業用の預金を準備しているのであれば、経費は当然その事業用の現金や事業用の預金から捻出するのが自然です。

そこにあえて事業主借/貸 で仕訳することは特殊な事情、たとえば事業用の現金が手元にないことなどが考えられます。

もし上の記事のように、事業主借/貸 で仕訳することを中心にするなら、それが事業形態に合致している必要があると思います。そして、事業用の現金/預金/クレジットカード等を一切利用しないようにする必要あります。

以上参考にしてください。

お忙しい中ご回答ありがとうございました。

実は、事業所得は現金で得ているのですが、その事業所得を補うために雑所得や給与所得(業務委託)もあり事業所得の経費はそこから出ているものもある状態です。

なのでAmanoさんのやり方である事業主借/貸で仕分けても問題ないのかなと素人考えでおりました。

このような状態でも事業用口座があると事業主借/貸は使わない方が良いと思われますでしょうか?

また、やよいの青色申告を使用しているのですが事業用口座は入力しなければ登録していないことになるのでしょうか?

それとも設定など必要なのでしょうか。

お忙しいところ重ね重ね申し訳ありませんがアドバイスをいただけると幸いです。

よろしくお願い致します。

わたなべ様へ

わたなべ様の事業形態をよく知らずにアドバイスしておりました。

>このような状態でも事業用口座があると事業主借/貸は使わない方が良いと思われますでしょうか?

事業主借/貸 は利用して良いと思います。

>また、やよいの青色申告を使用しているのですが事業用口座は入力しなければ登録していないことになるのでしょうか?

>それとも設定など必要なのでしょうか

すでにやよいの青色申告の利用を開始しておられるとのことですから、事業用口座は登録されていると思います。

今まで通り口座内の取引を入力していきましょう。

参考にしてください。

ご回答ありがとうございます。

Amanoさんのブログを拝見して、今までわけがわからなかった複式簿記をシンプルに考えて自分なりに辻褄が合うやり方を考えられるようになりました。

たびたびアドバイスもいただき、本当にありがとうございました!

こんにちは。素晴らしい記事をありがとうございます!

記事とコメント全て拝見しました。

やよい青色申告オンラインを使用しております。

やよいの青色申告オンラインの口座設定のページに「事業の取引が少ない場合口座を登録せず個人用口座の科目を使用、事業の取引のみ入力」「実際の残高を合わせる必要なし」とありますがこれはつまりamano様の記事の通り事業口座をつくらず収入や経費を事業主勘定で全て処理していけば問題なし…と解釈して大丈夫でしょうか?

生活費の引き出しや本業の給料、個人保険の引き落としなども入力しなくて大丈夫なのでしょうか?

はせ 様

記事を参考にしてくださり感謝します。

>やよいの青色申・・・・・釈して大丈夫でしょうか?

その通りです。

>生活費の引き出しや本業の給料、個人保険の引き落としなども入力しなくて大丈夫なのでしょうか?

事業に関係ありませんので、入力する必要はありません。

以上です。

頑張ってください。

Amano様

初めまして、ナオと申します。

今回初めての青色申告で、弥生青色オンラインの相談できるトータルプランに申込みましたが、質問する度に、違う回答になり、結局何が正解なのかわからなくなって困っていた時に、Amano様のブログに辿り着きました。

書いてくださって、ありがとうございます!希望がもてました。

私は、業務委託で働き、個人口座に業務委託手数料が振り込まれることと、

消耗品や携帯代を個人用クレジットで支払っているだけです。

青色申告65万受けるには、残高管理が必要と言われて、一生懸命入力していましたが、Amano様のを読むとその必要はなさそうねすね(^_^;)

私の場合、業務委託料は、入金日だけの入力でいいのでしょうか?

(今は、かんたん取引で月末に1ヶ月分の売上が発生したと考えて、収入タブから売上、売掛金、源泉徴収額を入力し、入金日に振替タブから普通預金、売掛金、入金額で入力しています。)

クレジット(個人用)で消耗品を購入した日は、支出タブからクレジット個人用を選択して入力し、引き落とし日は入力していません。

また、普通預金(個人用)の取引は、通帳を見てすべての取引を入力する必要あるのでしょうか?

ハッキリ言って何を入力して何を作成しているのか、全くわかっていません💦

教えて頂けるとありがたいです。

どうそよろしくお願い致します。

ナオ 様

初めての青色申告 大変ですね。

私もそうでした。

さて、ご質問の件ですが、私は仕訳を指導する資格等を持ち合わせおりません。

それで具体的な指導は控えております。

しかしながら、事業主勘定で仕訳できると仮定してご回答いたします。

>私の場合、業務委託料は、入金日だけの入力でいいのでしょうか?

この記事で指摘している通り、個人用の通帳への入金日だでけです。

例:売上の入金日が7月6日とすると

日 付/ 借 方/ 貸 方

7月 6日/事業主貸 18,000 円/売上 18,000 円

※ 理由は記事を御覧ください。

>普通預金(個人用)の取引は、通帳を見てすべての取引を入力する必要あるのでしょうか?

必要ありません。事業に関する取引のみです。

※ 記事の方法で事業主勘定を利用するのは、入力取引を極限まで減らせるからです。

以上です。

頑張ってください。

Amano様

お忙しい中、ご丁寧にお返事をくださり、とても助かりました。

本当に本当にありがとうございました!!😃

こんにちは。青色申告をやよいのオンラインの簡単入力で訳がわからないまま入力(個人、をひたすら選択、入力)大きな不安を抱えながら開業して数年経ちました。こちらのブログを発見して大いに慰められました。

お忙しい中恐縮ですが是非ご相談に乗っていただきたくコメント差し上げました。

当方、オークション出品者です。給与所得があり、副業の位置付けの申告です。月に落札数はばらつきがあり、10-30個ほどの販売。月一で郵送料、落札手数料、銀行振り込み手数料を引かれた状態で口座に入金。

この場合は郵送料、落札手数料、振り込み手数料を事業主借、入金を事業主貸で入力すればいいのでしょうか。

どこの画面で訂正の必要があるか、確認する知識もありません。教えていただけたら幸いです。

今年はこちらのブログ通り、コメントでのやり取りから得た知識を生かして入力、申告しようと思っています。どうぞよろしくご教授お願いいたします。

Cloudy2266様

ブログを参考にしていただきありがとうございます。

私は仕訳を指導する資格は持ち合わせておりませんので、あくまでもCloudy2266様ご自身の自己責任として、以下の回答を参考にしてください。

>月一で郵送料、落札手数料、銀行振り込み手数料を引かれた状態で口座に入金。この場合は郵送料、落札手数料、振り込み手数料を事業主借、入金を事業主貸で入力すればいいのでしょうか

月一の入金 日が 4月30日で、入金額が 45,000円なら

日 付/ 借 方/ 貸 方

4月30日/事業主貸 45,000 円/売上 45,000 円

解説:「郵送料、落札手数料、振り込み手数料を引かれた状態」はすべて取引先持ちと考えると入力する取引は上の1回限りとできる。

続き

>仕入れの際に落札代金振り込み先になっている口座から現金を引き出し、デビッドカードの口座に入金、その口座からデビッドカードで海外へ支払い。この場合はデビッドカードの口座 個人のものですが入力必要ですよね?どのように入力すれば良いのでしょうか。

全部の取引を記帳しません。最後の「デビッドカードで海外へ支払う」だけを記帳します。

「デビッドカードで海外へ支払」ったのが 5月1日で35,000円だったとすると、

日 付/ 借 方/ 貸 方

5月1日/仕入れ 35,000円 / 事業主借 35,000

解説:「仕入れの際に落札代金振り込み先になっている口座」も「デビッドカードの口座」も「支払うデビッドカード」そのものも、すべてまとめて事業主の一つのポケットマネー(財布)とみなせるからです。繰り返しますが、すべて事業主自身の個人的な一つの財布とみなします。口座やカードがいくつかあってもそれをすべて一つの財布の中の仕切りで分けられて部分とみなします。どれも事業用ではありませんから、すべての取引を記帳する必要はありません。

以上の仕訳方法がCloudy2266様の事業形態に合致しているかどうかは、ご自身で判断する必要があります。

以上です。

仕訳は大変そうにみえますが、基本的な考え方をしっかり身につけておけば、迷うことは少なくなると思います。

以上参考にしてください。

再びの質問で申し訳ありません。

仕入れの際に落札代金振り込み先になっている口座から現金を引き出し、デビッドカードの口座に入金、その口座からデビッドカードで海外へ支払い。この場合はデビッドカードの口座 個人のものですが入力必要ですよね?どのように入力すれば良いのでしょうか。よろしくお願いいたします。

前のご質問に同時に回答しております。

参考にしてください。

Amamo様

お忙しいなか、早速回答いただきありがとうございます。

大変参考になりました。今まで全て個人用の口座とはいえ、郵送料の発生、一件一件荷造運送料として入力していました。そして落札代金も落札した日付で一件一件収入として入力していました。上記のご回答を見ると、まるっと振り込み日に総額の入力でよろしい、と言うことでしょうか。。?

もしそうなら物凄い手間を省けます。ただ今年の入力は以前の仕方で経費入力から落札代金入力も済ませてあり、明日amamo 様の仕方で見直し、修正しようと必要なページを印刷して参照できるようにしているところです。

お手を煩わせてしまい大変心苦しいのですが、今一度教えていただけたら幸いです。。

Cloudy2266

>まるっと振り込み日に総額の入力でよろしい、と言うことでしょうか。。?

私の考え方はそのとおりです。

何度もいいますが、記帳方法は事業の実態にあったものとすることが基本です。

この記事で述べている事業主勘定を用いて徹底的に入力を省く方法はあくまでも一つの方法に過ぎません。

>ただ今年・・・落札代金入力も済ませてあり・・・修正

Cloudy2266様の事業に合致したものであれば、期首からそうされることがいいでしょうね。

がんばってください。

Amamo様

貴重なお時間を割いてご返信いただき本当にありがとうございます。

今から見直しをするのですがあくまで今年は個人の通帳、カードで入力できているかを見直すことにします。このように回答いただけることで不安がだいぶ和らぎました。

また助けていただきたくてご質問差し上げることもあるかと思いますが、その時は今回のようにお知恵を貸していただけたら幸いです。どうぞよろしくお願いいたします。

ありがとうございました。

アマモさま

確定申告ビギナーの私にとって、大変説得力ある、かつ分かりやすいご説明をしていただき、ありがとうございます。皆さんのご質問に対するお答えも大変参考になります。

しかし、私の理解がまだまだ足らず、1つ分かって、進めると、また分からないことがあって、、、。先が長いです。

質問させていただいて、よろしいでしょうか。

【私の状況】

フリーランスのコンサルタント業(免税事業者)をしております。学校で非常勤講師もしており、給与所得がありますが、コンサルタント業と関係のある内容ですので、今年からは事業所得に入れたいと思います。(そうした方が節税になると理解しました)

【質問】仕訳についてですが、私が使用しているマネーフォワード(免税事業者設定)で『税区分』が出ないようになっていて、アマモさんのやり方で記入できません。マネーフォワードのカスタマーサービスにどうしたらよいか、たずねたら、支払額だけを書くとよい、との返事でした。しかし、そうすると源泉徴収額が記載されません。(支払いすぎた税金が戻ってくると思うので、どこかに書く必要があるのだと思っています)

そこで、仕訳ですが、新しく項目を作って、以下のように書いてよいでしょうか。

(講師料6万円(単価)があって、そこから1万円(源泉徴収額)が引かれて、口座に5万円入金されていた、という場合。)

1つめの項目

(借方) / (貸方)

3月30日 事業主貸 売上

5万円 5万円

2つめの項目

(借方) / (貸方)

3月30日 事業主貸 売上高

1万円 1万円

としてもよいでしょうか。

**********

この学校で1年分の源泉徴収票が送られてきますが、

このような場合、一年分まとめて源泉徴収額を

仕訳に記載するのもよいでしょうか。(可能でしたら、楽になります)

とても初歩的な質問をしていると思います。

大変恐縮ですが、教えていただけると嬉しいです。

よろしくお願いします。

micky 様

ブログを参考にしてくださり感謝します。

ご質問の件ですがマネーフォワードの報酬を受け取った際に源泉徴収された際の仕訳(個人事業主)に記されていいると思います。

それを応用して

以下のように一つの取引として記載できたらOKです。

日付:借方/貸方

3月30日:事業主貸/ 売上

5万円/6万円

事業主貸(補助:源泉所得税)/売上

1万円/0円

合計 6万円/6万円

ここまでを一つの取引として入力します。

>この学校で1年分の源泉徴収票が送られてきますが、

>このような場合、一年分まとめて源泉徴収額を

>仕訳に記載するのもよいでしょうか。

そのとおりです。1年分の源泉徴収税が10万なら12月31日に以下のように入力します。

日付: 借方/貸方

12月31日:事業主貸(補助:源泉所得税)/売上

10万円/10万円

合計 10万円/10万円

以上参考にしてください。

がんばって。

Amamo さま

質問に答えていただき、ありがとうございました。

マネーフォワード(免税事業者用)の仕訳入力では、借方・貸方の左右の金額を同額にせずに記入することはできないようなので(エラーが出て、先に進めなくなります)、

一年分まとめて記載することにします。

温かいお言葉をいただき、ありがとうございます。

感謝の気持ちでいっぱいです!!

仕事の合間に少しずつやりながら、なんとか確定申告を

乗り越えたいと思います。

またブログの記事を拝見させていただきます。

よろしくお願いいたします。

今年初めて青色申告に挑んでいる者です。この記事はとても為になりました。ありがとうございました。申告締切の4月15日まで残り12日ですが、なんとか頑張りたいと思います。以下は気付いた表記ミスです。

1.毎月の青色申告の帳簿付け簡単に終わらせたい→「帳簿付け簡単に」は「帳簿付けを簡単に」

2.ご存知でない→ご存じでない ※ここのゾンジは「存じ(ます)」から来ており、送り仮名が必要。なお「存知」はゾンチで別語。

3.いらしゃる→いらっしゃる

4.「借方」「貸 方」に→「借方」「貸方」に(「貸」と「方」の間のスペースを無くす)

5.事業主勘定をフルにに利用するほうが経営の実態に即しているです→「フルにに」は「フルに」。「いるです」は「いるのです」。

ご指摘、ありがとうございます。

助かります。

Amamo さま

はじめまして。

今まで頼んでいたのですが自分でやろうと色々勉強しているうちに

ここにたどり着きました。

コメントまで良く読んでみると小さい業者が真面目に申告するのであれば基本自分の

ル-ルで構わないという事なんですね。

何でこうするんだと調べてみると指導する方の都合だったり、不正が起きやすいから

とか後ろ向きの理由が多いです。

資料も残してちゃんとやるなら堂々とやりやすい自然な方法で行きましょう。

我独り荒野を行くみたいな感じで、なかなか大変だと思いますがブレずにこれからも

頑張ってください。

pore240

皆様に朗報です。

弥生の青色を始めようとする人はベーシックプランで、キャンペーン中は6,600円(税込)

というのが1番お勧めで、今申し込むと今年と来年の2回、確定申告が出せます。

私は無料の弥生の白色を入れて少しいじってから青色にバージョンアップしたのですが

今なら一番高いトータルプランがなんと7,700円(税込)です。

12月までキャンペーンコ-ド入力とあったので遅かったかと諦めつつどんどん入力していったところ

まだ間に合いました。

これでベーシックプランのキャンペーン価格にプラス1000円の7,700円(税込)で電話サポ-ト付きで今年と来年の2回、確定申告が出せます。

pore240

初めまして。ブログ大変参考になります。ひとつ質問させて頂きます。

我が家は建築関係の個人事業主なのですが、本年度分から消費税課税事業者となります。変わらず事業主勘定で帳簿付けを行っても大丈夫でしょうか?

もぐたん様

ブログを参考にしてくださり嬉しい限りです。

>変わらず事業主勘定で帳簿付けを行っても大丈夫でしょうか?

売上が結構な金額になっていると考えられまが、大切な要素は事業主勘定を主にした取引が実情に見合ったものかどうかが問題です。

一度に税務署に相談されてみてはいかがでしょうか?

お力になれずに大変恐縮です。

ブログ管理者より

ご返信ありがとうございます。

半分以上が丸投げの預かり金の様な物なのですが、我が家の通帳に入金はされているので、売上としての額だけが1000万超えてしまった次第です。

売上と経費の額さえ、きちんと合っていれば良いんですもんね!

自信を持って、一度税務署へ問い合わせしてみようと思います。

相談には、意外と優しく親身な方が多いですし(笑)

また返事をもらえましたら、こちらでも報告させて頂きますね!

お忙しい中、ありがとうございます(*^-^*)

Amamo様

何度もすみません。

国税の相談センターに相談した所、「仕訳は事業主勘定じゃなく、キチンと分けられた方がいいですよ~」と、けんもほろろでしたが、近くの税務署の記帳指導の方に聞いてみた所、「売上と経費の中身がキチンと判れば、消費税課税事業者であっても、事業主勘定で特に問題は無いかと思います」との事でした(ゝω・)

自信を持って、日々の記帳頑張ります!

ご報告までに。失礼致します。

もぐたん様

続報をいただき感謝します。

この記事を読まれている方にとっても朗報だと思います。

ブログ管理者

こんにちは。

事業主勘定を使えばいいのか!と本当にこの記事に助けられました。

ありがとうございます。

1点、質問をさせてください。

普段のクレジットカード払いは事業主勘定で簡易に記載しているという前提で

カードに貯まったポイントをカードの支払いに一部使った場合

はどういう仕訳になるのでしょうか。

例えば、当月のカードの支払いが3000円、1000円分ポイントを使用し

支払いにあてた、というときはポイントのどういう仕訳になるのでしょうか。

雑収入計上でしょうか。

例)7月30日にカード支払いの引き落とし。

3000円支払い請求あり。1000円ポイントで使用して支払いにあてた。

ご回答いただけますと助かります。

える様

記事をご覧いただき感謝します。

コメント欄で繰り返していますが、私は資格を持っているわけではありませんので、仕分けの指導することはできません。

あくまでも私の個人的な意見で私だったらこうするというレベルです。

>カードに貯まったポイントをカードの支払いに一部使った場合

はどういう仕訳になるのでしょうか。

記事で何度も繰り返しているように、事業主勘定なら、ポイント支払いも、カード支払いも、カード支払いの一部をポイントで支払っても、通帳からでも、全部個人のポケットマネーです。

ですから、

日付 / 借 方/貸 方

4月 2日/消耗品費 1700 円/事業主借1700 円

摘要:コピー用紙を楽天で購入。

4月 3日/消耗品費 1300 円/事業主借 1300 円

摘要:インクを楽天で購入。

合計で 3000円になりますよね。

つまり、ポイントで支払ってもクレジットカードで支払っており、具体的な商品、サービスごとの取引を記載します。

合算した3000円支払いの中のポイント分1000円を一度の取引ですませると、具体的な経費が何かわかりません。

以上参考にしていただければ嬉しいです。

Amamo様

ご多用のところ、コメントありがとうございます。

ポケットマネーという点はしかと把握させていただいている

つもりです。

取引を合算しては仕訳できなくなるという点はごもっともです。

ただ、カードのサービスとして、月々の支払総額から貯まった

カードのポイントを使い支払いを減らすことができる、というものがあります。

(個々の取引にて使用しているポイントとは別に、貯まったポイントを

支払い総額にあてひくことができるというもの。)

個々の取引とは別に、支払い総額からポイントで当月支払い総額を減額

されてしまうのでどうしたものか。と思っております。

サービスごとに仕訳するということであれば、

>例)7月30日にカード支払いの引き落とし。

> 3000円支払い請求あり。1000円のポイントが支払いにあてられた。

7/30 (借方)事業主貸 2000 (貸方)雑収入 2000

こういう仕訳になりますでしょうか。

回答いただいたのに理解が追い付いていなければ申し訳ございません。

える様

お疲れさ様です。

える様はできるだけきちんと記帳しようとされていらっしゃるんですね。

それはそれで素晴らしいことだと思います。

当ブログの上記の記事本文で私が行っていることは事業主勘定を中心とており、それゆえ

>例)7月30日にカード支払いの引き落とし。

> 3000円支払い請求あり。1000円のポイントが支払いにあてられた。

という取引は事業とは関係なく、記帳する必要はまったくありません。

このような取引を記帳すること自体を避けることで、煩雑さと記帳ミスをさけ、

その分本業に励むことを趣旨としております。ただし事業実態に見合ったものである必要はありますが・・・。

したがって、ポイントはポケットマネーの現金と同じ扱いにしている以上、カードの支払いに当てても、事業とは全く関係ありません。

※ ポイントを事業の売上にして、事業の資産扱いにしているなら、この記事のやり方すなわち全て事業主勘定にするという考え方とは違ってきます。

私はクレジットカードの個々の支払いの中で事業と関係したものだけを個別に、前のコメントにある通りの方法で仕訳することにしています。

少々わかりにくい説明になったかもしれませんが、以上のようにコメントさせていただきます。

Amamo様

初めまして、にぃ子と申します。

今年の6月から扶養内フリーランスを始め、初めての青色申告に挑戦しようと色々調べているうちにAmamo様のブログに辿り着きました。

弥生の青色申告を使い始めたところで、事業-用口座ではなく個人口座を使っていて事業用の割合が少ないので、この記事がとても参考になり感謝しております。

他の方のコメントも一通り目を通したのですが、わからない事がありご質問させて頂いてもよろしいでしょうか?

私は現在、業務委託で講師の仕事を頂いております。

業務委託手数料は月末締めの翌月15日支払いなので、

日 付/ 借 方/ 貸 方

8月15日/事業主貸 8,082円/売上 9,000円

受取報酬の源泉徴収税・・・918円

と、入力しておりますが交通費も同時に振り込まれるので実際の通帳には(交通費が3000円だとして)11,082円となっております。

交通費は行った日のみ発生するので、1ヶ月分を月末にまとめて請求して翌月15日に業務委託手数料と同時に振り込まれるのです。

交通費は非課税ということと稼ぎではないので記帳しなくてもいいのでは?と思い上記のように記入しているのですが、確定申告の折などに問題が発生するのでしょうか…?

またその場合どう記帳すれば良いのか教えて頂ければ幸いです。

お忙しい中、大変恐縮ですがよろしくお願いいたします。

にぃ子 様

ブログをご覧いただき感謝いたします。

私は指導する資格を持っておりませんのであくまでも一般論で以下の通りご回答差し上げます。

日 付 8月15日(振込日)

借 方/ 貸 方

事業主貸 11,082円/売上 12,000円

受取報酬の源泉徴収税 918円/ 0円

借方合計 12,000/貸方合計 12,000円

※ 通勤手当 3000円は一旦給与として仕分けし、実際にかかった交通費(ガソリン代、電車代 など)のみ経費として全く別に記帳(仕分け)します。参考として以下の記事を参照ください。

https://zeikin-zeirishi.com/koutuuhi-hikazei/

Amamo様

お忙しい中、お返事を頂けて感謝しております。

勉強不足でお恥ずかしい限りですが、教えていただいた記事を参考にして頑張っていきたいと思います。

ありがとうございました!

コメント失礼します。昨年より副業にてフードデリバリーを始め、今年は白色申告をしましたが来年は青色申告に挑戦しようと思い、四苦八苦しているところ、Amamo様もブログに行き着きました。

質問があるのですが、昨年末の稼働分の報酬と今年始めに稼働分の報酬が合算されて12月28日~1月4日稼働分50000万円を1月6日振込みの場合、

Amamo様でしたら

1/6 事業主貸50000円/売上50000円と仕訳されますでしょうか?

それとも年末稼働分の報酬は除外した金額を記載されますでしょうか?

既に似たような質問について回答済なら申し訳ございません。

何卒よろしくお願い致します

ココちゃん さんへ

ブログを参考にしてくださり感謝します。

ご質問の件ですが、この記事の趣旨を踏まえると、

1/6 事業主貸50000円/売上50000円

となります。

参考にしてください。

お忙しい中、ご回答いただきありがとうございます。

こんにちは。

来年分から青色申告する予定なので色々調べておりました。専用口座、専用カードを作ったほうが良いというWEBが多くあり何のメリットが有るのか半信半疑でいたところAmamoさんのページを拝見し合点が行くところが多くありました。

一つ質問ですが、「預金口座を事業用として登録しない」ということですが、登録とはどこにするものなのでしょうか?

私は、売上を明確にしたいので、預金口座だけは、現在使用していないプライベート口座を使用し、売上のみを入金させる専用口座として使おうと思ってます。それ以外は、今まで通りプライベートクレカ(引き落とし口座はプライベート口座)を利用し、電子マネーもプライベートのものを使う予定で、仕分けは事業主借として処理しようと思ってます。

まだ青色申告していないためわかっていないのかもしれませんが、今後、税務署などへ預金口座の登録をすることがあるのでしょうか?

(あるいは、登録とは、会計ソフトへの登録という意味でしたでしょうか?)

(補足)

プライベートクレカの引き落とし口座はプライベートで使用している別の口座(売上入金させる口座とは別)

なべ様

私の記事を参考にして頂きとても嬉しいです。

ご質問の件ですが、「預金口座を事業用として登録しない」とは、

会計ソフトの初期設定のことです。

たとえば「やよいの青色申告オンライン」では、

設定メニュー>口座・カードの設定

から事業用の預金口座、クレジットカード、電子マネー・現金 を登録するようになっていますが、ここに登録しないという意味です。

不明瞭な点があったことをお詫びいたします。

青色申告、最初は大変ですが頑張ってください。

以上参考までに

Amamo様

早速のご返答ありがとうございます。

会計ソフトへの登録ということ了解しました。

差し支えなければ教えていただきたいのですが、共通ポイントの管理はどのようにされておりますでしょうか?

法整備がされていない現時点においてはいろいろな意見があるようではありますが、事業とプライベートにおける共通ポイントを利用した際の処理は異なる(事業では雑収入、プライベートでは一時所得)ようですが、ポイント獲得が事業とプライベートどちらかによるかで処理も異なるようです(例:事業で獲得したポイントをプライベートで利用は事業の雑収入。事業主貸/雑収入)。つまり、事業で獲得したポイントを管理していくことが必要となりますが、楽天などの共通ポイントはプライベートも入り交ざるため管理がなかなか難しいと思っております。

なべ 様

お疲れ様です。

ポイントを「事業では雑収入、プライベートでは一時所得」とされるわけですね。

いずれにしろ、会計ソフトに共通ポイントは一切記入しません。

ポイントを事業の経費で利用しても、現金で支払ったかのように個人事業主(借)でまるごと経費で仕分けします。

そして、確定申告書の雑収入または一時所得のいずれかに、一年間で得たポイントの総額(経費で消化してもプライベートで消化しても)を記入します。

※ 細かい点を気にするなら、「事業では雑収入、プライベートでは一時所得」にすればOKではないでしょうか。

要は、ポイント消化を経費の一部にあてても、経費は経費として全額、現金(事業主借)で計上、ポイントは消化したしないに関わらず1年の総額ポイントを確定申告(B)の一時または雑所得の欄に入れればいいだけのことだと思います。

以上参考にしてください。

AMAMO様

ご返答ありがとうございます。

確かに、ポイントの獲得総額を計上するとシンプルになりますね。

一方、国税局のQ&Aに、ポイントは消費したときに計上すること、事業で消費した際は雑収入となる旨記載があるためそのようにする必要があると思っております。貸借勘定は事業と個人で入り組み合っても影響は限定されているのかもしれませんが、収益勘定は税額に影響するので注意したいところではありました。

なべ 様

正確な情報に感謝します。

助かります。

初めまして。

この記事は、私が思っていること、そのものズバリ!

と感心した次第です。

いろんな質問が上がってますが、ご教示いただいた方法だと、究極の貸借対照表としては、事業主借、事業主貸、元入金のみに。

そこで私の方法としては、記帳開始時に、現金や預金の勘定科目で、例えば100万円を計上しておいて、その100万円は温存(使わない)しておき、取引は総て事業主勘定で処理します。

そうすると、貸借対照表には、現金や預金の欄に記載(期首と期末は同額)されていて、違和感のない貸借対照表が出来上がるかと(笑)

あと、他の方の質問にあったかと思いますが、例えば、12月の収入が翌年の1月に振り込まれた場合、

1月に仕訳すれば良いとのことですが、現金主義となって税務署から指摘されることが懸念されます。

そこで、「12月に発生した事業の債権を、個人が買い取った」と整理すれば、12月に、

事業主貸/売上

の仕訳も成り立つと思います。

以上、参考になるかわかりませんが、コメントさせていただきましたm(_ _)m

のぐのぐ 様

すばらしいですね。

とても参考になります。

コメントありがとうございました。

いつも参考にさせてもらってます!

自宅サロンをしてますり

例えば消耗品を買うのにプライベート用の

クレジットカードを事業用に利用したら、

消耗品費 / 事業主借

の1回で仕訳が済みますよね。

これって水道光熱費にも当てはめられますか?

引き落としされた日に

水道光熱費 / 事業主借

と仕訳で大丈夫でしょうか?!

実際、水道光熱費は家計(個人)から支払っています。

また、電気代の場合12/19~1/22の年をまたぐ期間で口座引き落としが、2ヶ月後の引き落としになる場合どんな仕訳をしたらいいですか?!

言葉足らずでしたら申し訳ございません。

ご教示の程、よろしくお願いいたします。

ユミ様

ブログを参考にしていただきありがとうございます。

>電気代の場合12/19~1/22の年をまたぐ期間で口座引き落としが、2ヶ月後の引き落としになる場合どんな仕訳をしたらいいですか?

通常つまり発生主義で仕訳するなら1月22日に請求が発生していると思われますので、

1/22

水道光熱費 / 事業主借

5400円/ 5400円 (料金は仮)

となりますね。2ヶ月後の引き落とし日でも良いと思われます。請求日と引き落とし日は同一年度なので。

しかしながら厳密には請求日です。不安なら税務署にお問い合わせください。

以上参考までに

アマモ様

お世話になります~。

おかげ様で昨年のような悩みがなく申告できそうです。

これまでにはない事が起きました。

12月10日に10万円仕入れをし支払いを1月10日にしたのですが

どう処理をしたら良いでしょうか?

全て売り切れており売上だけが上がっております。

よろしくお願い致します。

海 様

ブログを参考にしてくださり感謝します。

>12月10日に10万円仕入れをし支払いを1月10日にしたのですが

どう処理?

❶事業用の現金(または預金やクレジットカード)を利用している場合

12月10日

仕入 10万円/買掛金 10万円

1月10日

買掛金 10万円/ 現金または(預金やクレジットカード) 10万円

❷ 完全に事業主勘定なら以下ように1行でOK

12月10日

仕入 10万/事業主借 10万円

※ 当日負債は事業主に移動し、後日に事業主が事業に関係ないポケットマネーで支払ったという考え方です。事業主が個人的に負債を処理する仕訳は事業とは関係ないので、記す必要がありません。この考え方がこの記事の趣旨です。しかし私は税理士ではありませんので、自己責任として行い、万が一税務署の指導が入ればその指導を受け入れるようお勧めします。

今年も確定申告がんばってください。

アマモ様

わ~ありがとうございます。

考え方と趣旨を教えて頂けるのって本当に有難いです。

棚卸についてもこれまで通りで良いのか気になっております。

みなさんのコメントを読んで回答を見出せなかったらまた教えて下さい^^。

アマモさま

またまた教えて下さい。

申告書を制作しようとしたところ期首残高がひどい状態でした。

昨年は、アマモさまの事業主勘定とこれまでの仕分けが混在しており、残高が全く合わない状態で提出しました。

期首残高を修正することで、前年度分の決算書の金額(期末残高)と異なってしまいますが問題ないのでしょうか(警告のようなものが出る)。

①預金50万円・現金30万円・棚卸10万円と大嘘なっている場合どう処理をしたら良いでしょうか。

②棚卸は正直に入力して良いのでしょうか?

1から事業主勘定にしたいです。ご指導お願いします。

海さま

返信たいへん遅くなりすみません。

今回のご質問の件ですが、かなり具体的な質問となっております。

具体的な問題に関して、私は指導することはできいのです。

それで今回は、税務署にお尋ねになったほうが良いと思わます。

お役に立てず大変残念です。

記事を参考にしてくださったことに心から感謝申し上げます。

アマモさま

お世話になります。

ありがとうございます。

税務署に問い合わせてみます(^^)

はじめまして。

私は今年の夏から個人事業を始める予定です。

知識などほぼゼロですが、青色申告にチャレンジしてみようと思ってます。

質問なんですが、このサイトでおっしゃってることは簡単に言うと、事業で得た収入は事業主貸、事業で使った経費は事業主借で処理するということで間違ってないでしょうか?

なにぶん初めてのことで帳簿の知識なども全くない為、一つずつ理解していきたいと思っております。

ご回答いただけると嬉しいです。よろしくお願いします。

カムラ様

ブログを参考にしていただいてありがとうございます。

>事業で得た収入は事業主貸、事業で使った経費は事業主借で処理する・・・

間違っていません。

初めての青色申告、頑張ってください。

返信ありがとうございます!

もう一つ質問よろしいでしょうか。

事業用口座やクレジットカードを新しく作らないでやるとのことですが、これは帳簿をつける際に事業専用口座やクレジットを登録しないという認識で間違っていないでしょうか?

実際には屋号の名義の入った口座を作ろうかと検討しているので、問題ないか教えていただきたいです。

よろしくお願いいたします。

カムラ様

お疲れさまです。

ご質問の件ですが

>事業用口座やクレジットカードを新しく作らないでやるとのことですが、これは帳簿をつける際に事業専用口座やクレジットを登録しないという認識で間違っていないでしょうか?

そのとおりです。

>実際には屋号の名義の入った口座を作ろうかと検討しているので、問題ないか教えていただきたいです。

これについてはわかりません。しかしながら、屋号が入った口座は客観的にみて、事業用の口座となり、帳簿に登録すべきものと解されます。

この記事の口座はあくまでも個人名義です。

以上参考にしてください。

個人用のプライベート口座を使って

確定申告しますが、期首残高、期末残の設定が必要みたいですが、普通口座の残高は0でもいいのですか?

個人用のプライベート口座だから

ここは0でいいということですか?

田中まさゆき 様

ブログをご覧いただきありがとうございます。

記事の通り事業主勘定を徹底する場合、プライベート口座は登録せず、期首残高 等の登録も不要です。

上の カムラ様 とのやり取りを御覧ください。

アマモ様

以前にもお世話になって大変助かりました。

今回新たに教えていただきたいのですが、現在副業のヤフオクやメルカリでのネット販売の売り上げを青色申告で申告しております。

8/1に商品が売れ、8/5に相手が受け取り評価をしその時点で送料、システム手数料1000円を引いたものがヤフオク上の売上金(事業主貸の預け金としてます。)に加算されたとします。

現在は

日 付 借 方 貸 方

8/1 売掛金10000円 売上 10000円

日 付 借 方 貸 方

8/5 預け金(主貸)9000円 売掛金10000円

支払い手数料1000円

としておりますが、取引件数が増えて記入を簡素化したいと思っています。

その場合

借方 貸方

8/1 事業主貸 9000円 売上 10000円

支払手数料 1000円

これでも複式簿記として成立しますか?

税務署の電話相談でも問い合わせしましたがサイト上の売上金が理解してもらえず、とりあえず出して見てと言われるだけでした。

お忙しい中恐れ入りますがよろしくお願いいたします。

伊藤 様

帳簿は面倒ですね。

できるだけ簡素化したいのものです。

私は税理士でもなんでもなので、指導はできません。

私だったらということでお伝えします。

>これでも複式簿記として成立しますか?

私だったら成立すると考えます。

のぐのぐさんのコメント(2022年2月1日 8:16 PM)の中の

「発生した事業の債権を、個人が買い取った」

という考え方となりますね。

まったく同じ方法で何年もそうしてきました。

※ 最終的には税務署の判断になります。

以上参考にしてください。

Amamo様

ブログ拝見させていただきました。

Amamo様のブログを見て、青色申告をしてみようと思い、今年初めて挑戦する予定です。

ガス・水道検針員をしているので、青色申告と併用して、家内労働特約を利用したいと思っています。

2017年3月1日 の Gon様の質問と同じパターンだと思います。

経費は特にありません。というか、家内労働者の55万控除以下なので、計上する意味はないのでは…と思ってしまいます。

Gon様への返答などを読み、理解したところによりますと、収入などを会計ソフト入力する必要はなく、ソフトで印刷される「所得税青色申告決算書」と「確定申告書B」への直接入力、または手書きのみで良いということなのでしょうか?

その場合「貸借対照表」はどうすればよいのでしょうか?

全くの初心者で、会計ソフトなどもまだ導入しておらず、何が必要なのかもよくわからない状態です。

お忙しい中お手数ですが、ご教授いただけるとうれしいです。

よろしくお願いします。

ハヤシ様へ

ブログを御覧いただき感謝します。

>家内労働者の55万控除以下なので、計上する意味はない・・・

とのお考えのようですが、どうぞ記事全体を御覧いただき、青色申告の要件をご確認ください。

お仕事にかかわる経費、売上を複式簿記で整然と記載し、仕訳帳および総勘定元帳を作成、決算書(貸借対照表、損益計算書)を確定申告書に添付しe-Taxで税務署に提出して初めて、青色申告の要件を満たすことができます。

>手書きのみで良い・・・

これは添付する決算書による実際の経費は「家内労働者・・・特例」の55万より少ないので、特例を活用して55万まで経費がかかったことにしますのでお願いしまねという意思表示のための手書きの書き込みのことです。※文脈が分かりづらく申し訳ありません。

以上参考にしてください。

記事全体を御覧いただければ分かると

Amamo様

お忙しい中ご返信ありがとうございました。

そうですよね。今度、税務署の記帳指導に行くことにしました。

他のブログの記事も参考にさせていただき、会計ソフトなども用いて頑張りたいと思います。

ありがとうございました。

Amamo様

ブログを拝見させて頂いております。

*長文となり大変恐縮です。

英会話教室の会計を手伝っており昨年まで白色申告でしたが、今年より青色申告にて65万円控除を目指しています。

昨年末にこちらのブログを拝見し、今年の1月より事業主勘定で仕訳を起こしてきました。

尚、ソフトはやよいの青色申告オンラインを利用しています。

本日記帳指導があり、総勘定元帳を手に自身を持って臨みましたが、

「預金出納帳は必ず作成してください。65万円控除なら尚更です。」

「事業用に通帳を用意していない場合は、個人の通帳が事業用の通帳になります。」

「面倒なのは分かりますが、他の方も同じできちんと個人の通帳の出納を付けています。」

「クレジットカードを使った場合は、決済時点で未払金とし、引き落とし時点で未払金を消し込んでください。」

とボコボコにされてしまいました(汗)

記帳指導の担当の方は税理士ではなく税務課の人だと思うのですが、これはあくまでも一般論を述べたまでであり、

Amamo様のやり方で十分65万円控除は実現可能でしょうか。

またコメントの他の方々は勿論無事に65万円控除できているのでしょうか。

ちなみに、下記の4点に気をつけて仕訳を起こしています。

①請求書を出す都合があり、売掛金勘定を用いています。

1/31 売掛金 10,000円/売上 10,000円

2/10 事業主貸 10,000円/売掛金 10,000円

②ドル建てで報酬を受け取ることもある為、$100がPayoneer口座に入金する場合は以下の通りとしています。

2/28 売掛金 14,000円/売上14,000円

3/10 事業主貸 14,000円/売掛金14,000円

Payoneerがすでに事業主の個人口座(ポケットマネー)なので、その後の為替差損益や支払手数料に関しては省略しています。

③個人用クレカから消耗品を購入することが多いため、

カード決済が発生した時点で以下の仕訳を起こしています。

3/15 消耗品費 1,000円/事業主借 1,000円

④個人の通帳やクレジットカードが幾つあろうが、財布が元であろうが、

すべて事業主貸/借で仕訳を起こすよう徹底しています。

Amamo様のブログをよくよく拝見させては頂いておりますが、

上記のポイントで問題がないか、一度ご確認を願えますでしょうか。

12月に税理士の方と相談がありますので、その際に改めてAmamo様の手法で問題がないか確認を行う予定です。

お忙しいところ恐縮ですが、どうぞよろしくお願いいたします。

けい様へ

ブログを参考にしてくださりありがとうございます。

①~④ 私もほぼそうしています。

税務署の指導には基本的には従ったほうがいいと思います。

一方私の場合は、ブログでも記載していますが、税務署を鵜呑みにせずに、青色申告の要件を自分なりに満たしていることを主張できる状態にしています。

税理士さんの指導も参考にできますね。

もし可能なら税理士さんの指導に関しても同コメントの続き(返信)でご報告いただけたら幸いです。

amamo様。記事、大変参考になりました。

今回初めてフリーランスで確定申告をします。

このやり方があることを知らず、青色申告承認申請書を提出する際に備付帳簿名の項目で、amamoさんが「この2つだけ選択すればよい」とおっしゃっている「総勘定元帳」「仕訳帳」以外にも、「現金出納帳」「売掛帳」「買掛帳」「経費帳」「固定資産台帳」「預金出納帳」にチェックを入れて提出してしまいました。(当時は会計ソフトfreeeの機能を使ってその書類を作成したのですが、自動で上の8項目にチェックが入ったので、そのまま提出した次第です)

今回、amamoさんのやり方で青色申告をする予定ですが、提出した備付帳簿名の選択に関して、問題はないのでしょうか?

よろしくお願いいたします。

あーる様へ

ブログをご覧いただけたら幸いです。

問題ないと思います。

会計ソフトの自由度は高く、帳簿の作成はワンクリックですからね。

Amamo様

この度、複式簿記に挑戦しようといろいろ調べていたらこの記事に出会いました!

過去の質問もすべて確認しましたが、ひとつ確認させていただきたいことがあります。

昨年、事業用ノートパソコンを12万で購入したので一括減価償却したいのですが

消耗品費 120,000円/事業主借 120,000円

で、10万を超えてしまっても大丈夫でしょうか??

以前、消耗品費14万…と回答されていたのですが消耗品費が10万を超えてOKなのか不安だったので。。

まだ可能でしたら、回答よろしくお願いします!!!

Asaco 様

ブログを参考にしていただきありがとうございます。

もしかたら「少額減価償却資産の特例」の活用が該当するのかもしれません。

税理士でないので指導はできませんが、上記の特例を検索され、適用できるのであればそうされてください。

仕訳方法は注意です。「少額減価償却資産の特例 仕訳」で検索してください。

以下のように一旦資産で計上して原価償却費として落とすようになっています。

借方/貸方

購入日:備品120,000円/現金120,000円

年度末:減価償却費120,000円/備品 120,000円

以上参考にされてください。

Amamo 様

丁寧な回答ありがとうございます!

返信をしたつもりができていなかったようなので、もう一度送信します。

二重になっていたらすみません!!

今回の回答のなかで、質問があります。

借方/貸方

購入日:備品120,000円/現金120,000円

年度末:減価償却費120,000円/備品 120,000円

事業主貸/借ですべて記入しているのですが、この欄だけ貸方[現金]でokですか? 事業主借としなくても大丈夫かどうかを確認させていただきたいと思います。

お手数ですが、よろしくお願いします。

Asaco 様

大変失礼しました。

>事業主借としなくても大丈夫か・・・

事業主勘定を最大限に利用するというこの記事のやり方なら、

事業主借ですね。

借方/貸方

購入日:備品120,000円/事業主借120,000円

年度末:減価償却費120,000円/備品 120,000円

以上よろしくお願いします。

こんにちは。

本文及びコメント欄の情報が濃いですね。

事業主借と事業主貸ばっかりの記帳で指摘を受けたというコメントが興味深いです。

そこで提案ですが、期中現金主義期末発生主義という言葉があります。

期中の場合は、ぶっちゃけどちらで記帳しても結果(税金)は変わりません。

しかし、期末の場合は入金や支払いが翌年になってしまい、記帳の仕方によって結果(税金)が変わってしまいます。

特に売上の場合は現金主義ですと利益の先送りになってしまい、大袈裟にいうと脱税が疑われます。そこで期末だけ売掛金と未払金を発生させます。

(売掛金だけでよいかもしれない)

すると税務的にも正しい貸借対照表が作成できると思うのですが、いかがでしょうか?

売上を入金日に記帳するという部分がちょっと引っ掛かりました。

レオン様

コメント感謝です。

>期中現金主義期末発生主義

実は近年、私もそうしています。

収益が少々膨らんでおり、売上の先送りと疑われても数字上言い訳できない状態になっているからです。

補足

そもそも、売上がどの時点で発生しているのかという大前提があります。入金日=売上という業種もあるのかもしれません。